每日经济新闻 2021-03-25 20:29:11

◎2020年前三季度,东田微对欧菲光的销售额占整体销售额的41%,而目前欧菲光被移出“果链”。这对东田微或造成不小影响

◎东田微本次IPO最大的募投项目是为扩大产能,但就目前情况来看,是否造成严重产能过剩?

每经记者 王琳 每经编辑 文多

本月,证监会官网披露了湖北东田微科技股份有限公司(以下简称东田微)的IPO招股说明书。《每日经济新闻》记者注意到,上市公司和科达(002816,SZ)曾在2019年计划以不高于3.51亿元的价格收购东田微100%股权,但随后终止。之后,东田微在2020年的估值便迅速上升至10亿元。而这一估值飙升的背后,则是关于东田微成功上市的“对赌协议”。

此外,在2020年前三季度,欧菲光(002456,SZ)为东田微第一大客户。对欧菲光的销售额占东田微整体销售额的41%,而目前欧菲光被移出“果链”,这对东田微或也将造成不小影响。

在这样的情况下,东田微本次IPO最大的募投项目一旦完全投产,产能又将继续扩大。那么,东田微是否将因此产能过剩呢?

东田微,是一家目前没开通官网的公司。对它的信心,实际控制人高登华和谢云夫妇早前似乎有过动摇。

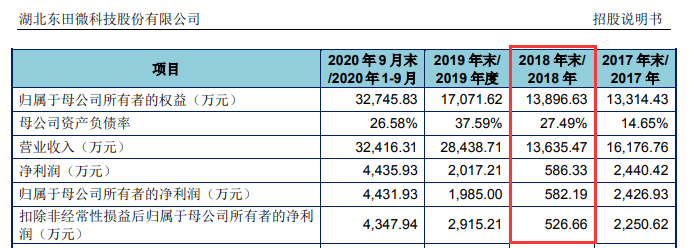

按照招股书,2018年时东田微的营业收入大幅下滑,毛利率同比下降6.36个百分点,导致公司净利润遭遇“滑铁卢”。

图片来源:招股书(申报稿)截图

于是,在2019年4月,包括高登华、谢云等全体股东,计划将东田光电(东田微前身)100%股权出售给上市公司和科达,交易作价预计不超过3.51亿元。

同时,东田光电的股东还承诺,2019年至2021年各年度,东田光电的净利润将分别不低于0.38亿元、0.42亿元和0.46亿元,合计不低于1.26亿元。

不过,到了2019年6月底,和科达又很快终止了收购东田光电的计划,原因是各方“未能就本次交易核心条款达成一致意见”。

到了2019年底,证券法修订草案获得通过,注册制获推行,这无疑给东田微独立上市带来了希望。

出售终止后,2019年底,公司决定增加其注册资本。新增注册资本全部由高登华、谢云控股的新余瑞田以1050万元的价格认缴,增资价款中242.80万元作为公司的新增注册资本,剩余增资价款807.20万元计入公司的资本公积金。本次增资,东田光电估值以1.5亿元为依据。

仅隔2个月之后,2020年6月,谢云将其持有的东田光电3%股权以1500万元的价格转让给宽联投资。以此计算,此时东田光电的估值已达5亿元。

一前一后,实控人夫妇也算是获得了一笔不小的“差价”。

到了2020年8月,已完成股改之后的东田微,又以16.67元/股的价格接受了宜昌国投等5家机构股东增资合计1亿元。照此计算,东田微的估值上升到了10亿元。距离一年之前拟被出售时,这一估值已实现了倍增。

这次估值的激增,则是以签署对赌协议作为代价换来——东田微被要求在2022年末之前完成上市。

不过,根据招股书,东田微在2019年和2020年前三季度的净利润分别为2017.21万元和4435.93万元。如今回过头来看,如果按照2019年拟被出售时的业绩承诺来考核,则公司2021年还需努力。

招股书显示,东田微是一家专业从事精密光电薄膜元件研发、生产和销售的企业,主要产品为摄像头滤光片和光通信元件等,应用于消费类电子产品等。其中,在2020年前三季度,其摄像头滤光片的销售金额占比达95.74%。

东田微选择“上市”这条路的底气,或来自于其业绩在2019年和2020年的改善。但是,这种改善,主要还是得感谢欧菲光。

从2018年开始,欧菲光便开始进入东田微前五大客户之列,并自此一直位列第一大客户,东田微对欧菲光销售的产品也正是摄像头滤光片。而这对东田微意味着什么呢?

2019年,东田微的营业收入达到2.84亿元,较上一年增加1.48亿元。而在这一年,东田微对欧菲光的营业收入为1.07亿元,较上一年增加0.71亿元。也就是说,欧菲光贡献了东田微将近一半的营收增量。

2020年前三季度,东田微的营业收入较2019年全年还增加了0.40亿元,而来自欧菲光的增量则达到了0.25亿元。且东田微对欧菲光的销售金额,已占到公司整体营收的40.98%。

可以说,欧菲光很大程度上决定了东田微的业绩表现。

然而,就在近期,欧菲光主动披露,特定客户计划终止与公司及其子公司的采购关系,后续公司将不再从特定客户取得现有业务订单。媒体普遍认为,这一特定客户就是美国苹果公司。

根据欧菲光披露,其在2019年对这一特定客户的营业收入,占公司年度整体营收的22.51%。

上述消息一经披露,市场便以一个“跌停板”作为了回应。

与此同时,截至2020年第三季度末,东田微还对欧菲光拥有5875.99万元的应收账款,占东田微净资产的17.94%。

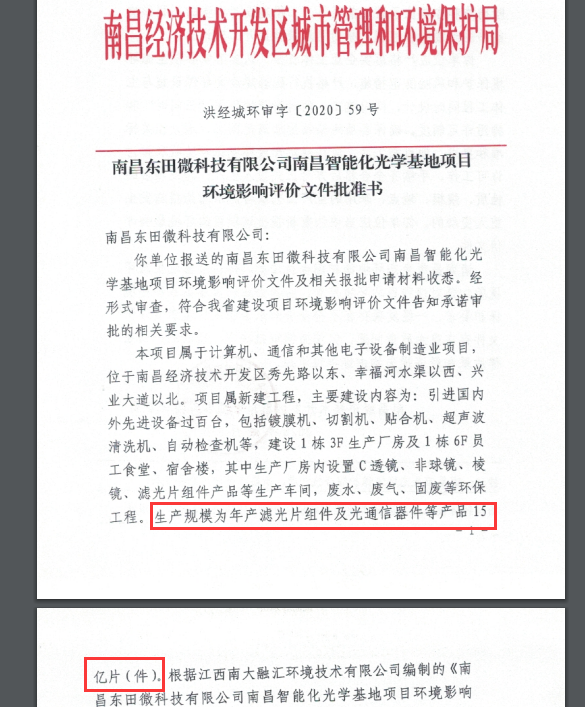

值得一提的是,在此次东田微IPO募投项目中,资金量最大的是“光学产品生产基地建设项目”(环评文件:洪经城环审字【2020】59号),项目预计总投资约3.84亿元,拟使用募集资金3.8亿元。

招股书显示,上述募投项目达产之后,东田微预计每年可新产出红外截止滤光片组件【即滤光片产品与镜座(支架)胶合后的组件产品,记者注】2.6亿个、光通信元件(主要为CWDM滤光片)0.35亿个。

而《每日经济新闻》记者在南昌市经济技术开发区官网下载的《南昌东田微科技有限公司南昌智能化光学基地项目环境影响评价文件批准书》(洪经城环审字【2020】59号,以下简称《环评批准书》)更是显示,该募投项目的生产规模为年产滤光片组件及光通信器材等产品15亿片(件)(如下图)。

图片来源:文件截图

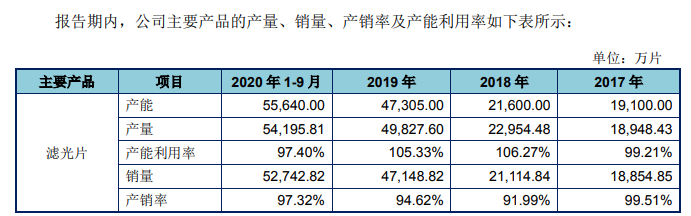

根据招股书,2019年全年和2020年前三季度,东田微的滤光片(包括摄像头滤光片和光通信元件中的EPON/GPON滤光片)销量分别为4.71亿片和5.27亿片。

图片来源:招股书(申报稿)截图

那么,在销售额占比达40%的第一大客户欧菲光已被移出“果链”后,东田微的上述募投项目,是否会造成产能过剩呢?

对此,记者于3月25日曾致电东田微,并应要求发去采访函,但截至发稿时间,尚未收到回复。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

版权合作及网站合作电话:021-60900099转688

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP