每日经济新闻 2021-01-04 22:29:40

每经记者 李玉雯 每经编辑 易启江

证监会网站消息,浙江绍兴瑞丰农村商业银行(以下简称“瑞丰银行”)首发事项将于本周四(1月7日)上会。此前在2018年7月,该行因相关事项需要进一步核查被取消发行审核。时隔两年再度冲刺A股,若该行顺利过会,则有望成为浙江省首家上市农商行。

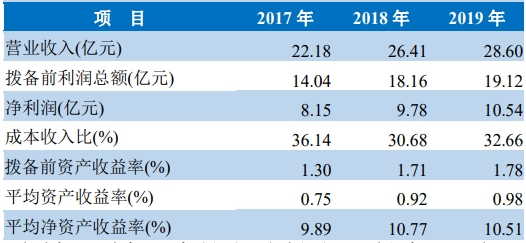

来源:联合资信评级报告

记者注意到,近两个月来中小银行上市动作频频,上海农商行、齐鲁银行相继顺利过会,重庆银行也于去年12月中旬获得A股IPO批文,而原定于去年12月30日上会接受IPO审核的广州农商行,因申请撤回申报材料而被取消审核。除了上述银行,目前有14家银行排队IPO,其中9家是农商行。

根据证监会2018年1月更新的瑞丰银行首次公开发行招股说明书,该行拟登陆上交所,此次IPO计划发行股份数量不低于1.51亿股,且不超过4.53亿股,发行后总股本不超过18.11亿股,主承销商为中信建投。发行募集资金在扣除相关发行费用后,将全部用于补充该行核心一级资本。

瑞丰银行官网显示,该行前身为绍兴县信用联社,2005年改制为浙江绍兴县农村合作银行,2011年改制为浙江绍兴瑞丰农村商业银行股份有限公司,是浙江省首批成立的农商行。该行注册资本13.58亿元,员工2092人,总部设20个管理部,辖内拥有26家支行和79家分理处,共计105家网点,分布于绍兴柯桥区、越城区和义乌市,并在嵊州作为主发起行设立嵊州瑞丰村镇银行。

截至2020年6月末,瑞丰银行总资产余额1196.2亿元,净资产107.46亿元。各项存款余额845.53亿元,比年初增加40.33亿元;各项贷款和垫款余额720.9亿元,比年初增加82.44亿元。6月末,该行不良率1.36%,资本充足率17.79%,拨备覆盖率236.36%,拨贷比3.21%。

盈利能力方面,根据联合资信评估有限公司出具的评级报告,该行2017年至2019年分别实现营业收入22.18亿元、26.41亿元、28.6亿元;实现净利润分别为8.15亿元、9.78亿元、10.54亿元;平均资产收益率则分别为0.75%、0.92%、0.98%。

来源:联合资信评级报告

股权结构方面,截至2019年末,瑞丰银行前五大股东及持股比例分别为:绍兴市柯桥区天圣投资管理有限公司(7.47%)、浙江华天实业有限公司(4.5%)、浙江勤业建工集团有限公司(4.5%)、浙江绍兴华通商贸集团股份有限公司(4.5%)、绍兴安途汽车转向悬架有限公司(4.5%)。

目前,A股上市银行中共有8家农商行,其中江苏省的农商行占据6席,数量最多。最近一家A股上市的农商行是重庆农商行,在2019年10月底顺利回A后,成为全国第一家实现A+H股上市农商行。

而就在刚刚过去的2020年里,上海农商行于11月26日顺利过会,加上瑞丰银行临近闯关,A股上市农商行阵营有望再度扩容,且瑞丰银行有望成为浙江省首家上市农商行。

就银行IPO来看,与2020年上半年相对沉寂不同,当年下半年来,中小银行上市动作频频。10月末,厦门银行成功登陆A股成为当年首家上市银行。继11月上海农商行过会后,12月齐鲁银行也顺利闯关成功,重庆银行获得A股IPO批文,将成为重庆第二家“A+H”股上市银行。

而原定于去年12月30日上会接受IPO审核的广州农商行,只差“临门一脚”却突然撤回IPO申请。对此,该行表示,是鉴于战略规划调整,经审慎考虑,并经与该行A股发行申请相关中介机构的审慎研究,决定撤回A股发行申请。

记者注意到,除了上述银行,目前有14家银行排队IPO,其中9家是农商行。具体来看,这14家银行是:兰州银行、湖州银行、东莞银行、广州银行、重庆三峡银行、浙江绍兴瑞丰农商行、厦门农商行、江苏海安农商行、江苏大丰农商行、广东顺德农商行、广东南海农商行、毫州药都农商行、江苏昆山农商行、安徽马鞍山农商行。

值得一提的是,2020年受疫情冲击叠加让利实体经济等多方面影响,银行业整体首次出现净利润“负增长”,这也导致银行内源性资本补充渠道受到压制,在此背景下,银行业尤其是中小银行对“补血”的需求更为迫切。

据银保监会数据,2020年三季度末,城商行和农商行的资本充足率分别为12.44%、12.11%,环比分别下降0.12个百分点、0.12个百分点。

由于IPO发行门槛较高、审核周期较长,对于大部分区域性银行而言,二级资本债、永续债是补充外源资本的最重要渠道。与此同时,定增、优先股、可转债等资本补充工具轮番上阵,时隔7年A股也再现银行股配股。

国务院金融委等有关部门此前多次就银行资本补充问题发声。7月1日召开的国务院常务会议决定,允许地方政府专项债合理支持中小银行补充资本金。银保监会城市银行部副主任刘荣此前在媒体通气会上介绍,政府专项债限额为2000亿元,支持18个地区的中小银行,由省级政府负责制定具体方案。

据悉,目前专项债注资中小银行的方案已陆续在广东、山西、陕西、浙江等地开始实施。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP