每日经济新闻 2020-11-24 07:16:44

每经编辑 程鹏

一石激起千层浪,永城煤电控股集团有限公司(下称“永煤控股”)的突然违约打破了市场沉寂,一时间引发债市连锁冲击,全国煤炭类债券、河北、山西甚至云南等地的国企债均受波及,一级市场被迫取消发行,二级市场遭遇“打折”抛售。

永煤控股债券违约作为这场国企债违约风波的漩涡中心,已过去10天有余,不仅“20永煤SCP003” 10亿元超短融尚未还上,又出现了两笔债券违约!

值得一提的是,今天是兑付的最后一天,如果不能在今晚之前完成兑付,永煤控股将触发交叉违约,这将不仅涉及150亿元的其他永煤债,还会殃及河南能源化工集团(以下简称“豫能化集团”)的115亿元的债券。豫能化集团为永煤控股的控股股东,持股比例为96%,实际控制人为河南省国资委。

图片来源:每经记者 李少婷 摄

永煤控股两笔债券再次违约

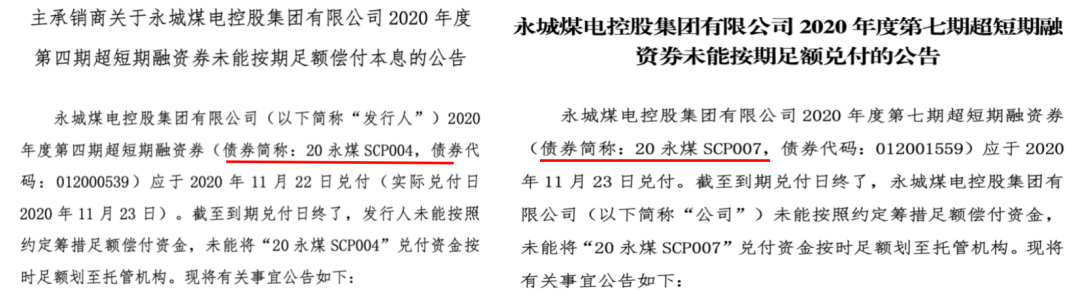

11月23日晚间,永煤控股公告称,由于受疫情冲击企业经营承压、债券市场融资困难等多重因素影响,公司流动性出现问题,导致“20永煤SCP004”、“20永煤SCP007”未能按期足额兑付。

中信银行和华夏银行随即联合公告称,作为主承销商,将督促发行人继续通过多种途径积极筹措兑付资金,争取尽快向投资人支付债券本息。

这也意味着永煤控股于11月23日到期的“20永煤SCP004”、“20永煤SCP007”已构成违约。这是永煤控股继11月10日“20永煤SCP003”10亿元超短融违约之后,又现违约事件。

Wind数据显示,“20永煤SCP004”期限0.74年,票面利率4.35%,发行规模为10亿元,到期日为11月22日(因周末顺延至11月23日)。“20永煤SCP007”期限0.57年,票面利率4.38%,发行规模同样为10亿元,到期日为11月23日。

截图来源:主承销商中信银行和永煤控股11月23日公告

也就意味着,截至目前,永煤控股已有3笔本金共计30亿元的超短融债券已过最后期限,尚不能还上。

据21世纪经济报道,相关负责人对于“20永煤SCP004”与“20永煤SCP007”违约的事情回应称“等公告吧,我们还在努力筹措资金。”消息人士透露,发行人本想先支付利息,但最终并未支付。

违约债券持有人会议紧急召开永煤控股承诺先兑付本期50%本金

11月23日,永煤控股公告称,债券主承销商光大银行、中原银行组织召开永城煤电2020年度第三期超短期融资券2020年度第一次持有人会议。会议时间为19:00-20:00,审议关于同意发行人先行兑付50%本金,剩余本金展期270天,展期期间利率保持不变,到期一次性还本付息,并豁免本期债券违约的议案。如本议案获得通过,发行人将先行兑付本期超短期融资券50%本金,剩余本金延期兑付。会议决议将于11月24日公布。

昨晚“20永煤SCP003”持有人会议已召开。会上,河南省国资委相关负责人表示,第一,河南省国资委前期对河南能源的支持方案要继续推进;第二,河南省国资委坚定不移地推进河南能源及所属企业的债务化解和企业改革工作。

据21世纪经济报道,从持有人获悉,永煤表示将在协议生效之前(即11月24日)将“20永煤SCP003”50%的兑付本金先支付至主承销商监管账户。协议生效后,主承再打入上清所分配。

对于划转中原银行股权一事,永煤相关负责人回应称,中原银行股权划转不是无偿划转,是对价转让。“为了尽快筹措资金,如果按照国有资产买卖程序,评估时间周期长。实际上,中原银行股价1港元/股,实际划转按照2港元/股的价格,同时划入了煤炭资产。”

永煤控股相关负责人表示,豫能化集团从11月10日起不再占用永煤资金,也不再归集资金,永煤控股能自主控制资金,后面几期债券的展期条件不优于本期。现在稳定生产,稳定现金流,同时争取外部支持,增加资产处置项目。

永煤相关负责人介绍,截至10月底永煤控股资产总额1711亿元,净资产总额383亿元,员工3.5万余人。

交叉违约风险或将“一触即发”

14天之前,“20永煤SCP003”的违约,已构成实质性违约,永煤存续公开债务融资工具中均设置了交叉保护条款,根据募集说明书中相关约定,本期债券违约已触发交叉保护条款。根据约定,永煤有10个工作日的宽限期,在该期限内偿还债务可免于交叉违约,即在11月24日之前无法兑付本金或展期,永煤将面临很大的交叉违约风险。

另外,截至目前,永煤控股存续债券23只,规模达234.10亿元,其中除已违约的3只超短融之外,还有3只超短融将在下个月内到期,金额合计30亿元,一年内到期债券金额合计120亿元。据华尔街见闻,其中15只债券存在交叉保护条款,涉及债券金额为150亿元。

截图来源:广发证券发展研究中心

据21世纪经济报道,多位债权人认为,即便“20永煤SCP003”能够达成展期,接下来到期的债券如果无法偿还或展期,同样会触发交叉违约条款,这将涉及150亿元的永煤债,及豫能化集团的115亿元的债券,豫能化集团或将进入重整。

图片来源:摄图网(图文无关)

永煤债3家被查银行存疏漏

海通证券涉嫌操纵市场

据界面新闻,近日,信用债市场违约风波引发市场关注,在永煤控股债券的违约事件里,多家金融机构牵涉其中,包括海通证券及其相关子公司、光大银行、中原银行、兴业银行、中诚信国际信用评级有限责任公司、希格玛会计师事务所。也就是说,主承销商、证券公司、评级机构、会计事务所等债券发行中介机构均被调查。

此前报道,交易商协会8天连发4文,牵涉5家金融机构,一位接近监管人士透露,在此事件中,3家银行或存在信息披露不充分、未作相关风险提示的疏漏。至于海通证券及相关子公司,交易商协会在18日的调查公告指出,根据调查获取的线索并结合相关市场交易信息,发现海通证券股份有限公司及其相关子公司涉嫌为发行人违规发行债券提供帮助,以及涉嫌操纵市场等违规行为,涉及银行间债券市场非金融企业债务融资工具和交易所市场公司债券。

市场纷纷猜测,永煤控股违约一事或与“自融”相关。上述接近监管人士确认了这一点,但同时也表示,具体的调查还在进行中。

11月22日,据中国政府网消息,国务院金融稳定发展委员会11月21日召开金融委第四十三次会议,研究规范债券市场发展、维护债券市场稳定工作。会议提出,提高政治站位,切实履行责任。金融监管部门和地方政府要从大局出发,按照全面依法治国要求,坚决维护法制权威,落实监管责任和属地责任,督促各类市场主体严格履行主体责任,建立良好的地方金融生态和信用环境。

值得关注的是,会议要求,秉持“零容忍”态度,维护市场公平和秩序。要依法严肃查处欺诈发行、虚假信息披露、恶意转移资产、挪用发行资金等各类违法违规行为,严厉处罚各种“逃废债”行为,保护投资人合法权益。加强行业自律和监督,强化市场约束机制。发债企业及其股东、金融机构、中介机构等各类市场主体必须严守法律法规和市场规则,坚持职业操守,勤勉尽责,诚实守信,切实防范道德风险。

每日经济新闻综合自21世纪经济报道、界面新闻、广发证券发展研究中心、wind、中国政府网、公开信息

封面图片来源:每经记者 李少婷 摄(资料图)

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP