每日经济新闻 2020-04-29 14:48:43

每经记者 李玉雯 每经编辑 廖丹

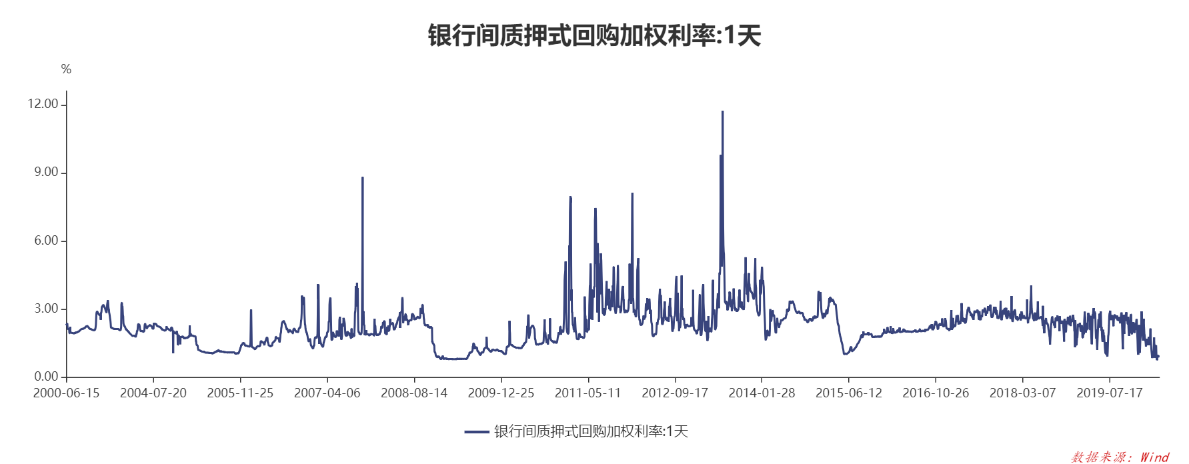

短期流动性有多充裕?4月29日,银行间市场存款类机构质押式回购隔夜品种DR001加权利率走低,截至14:00,DR001加权利率跌至0.6625%,创下纪录新低。与此同时,隔夜Shibor也再次刷新地板价,下行21.3bp报0.661%。

《每日经济新闻》记者在采访中了解到,近期货币市场资金利率下行,一定程度上降低了银行边际资金成本,对银行下调企业贷款利率、加大信贷投放有较为明显的推动作用。而考虑到银行资金成本刚性以及银行体系流动性总量处于合理充裕水平,短期内资金利率进一步下行的空间较为有限。

4月29日,Shibor多数上行,隔夜品种逆势下行21.3bp报0.661%,创下历史新低。7天、14天品种分别回升13.5bp、3.9bp。

截至14:00,DR001加权利率报0.6625%,刷新“地板价”;DR007加权利率报1.6249%;DR014加权利率报1.4417%。

央行今日公告称,目前银行体系流动性总量处于合理充裕水平,今日不开展逆回购操作。至此,央行已连续21个交易日暂停逆回购操作。从央行近期资金投放来看,4月15日央行开展1年期MLF操作1000亿元,操作利率由此前的3.15%下调至2.95%。这也是继去年8月LPR改革以来,MLF利率的第三次下调,且20个基点的下调幅度较前两次有所加大。在同一日,央行进行存款准备金率调整,下调0.5个百分点,释放长期资金约2000亿元。

另外,自4月7日起将金融机构在央行超额存款准备金利率从0.72%下调至0.35%。这也是12年来央行首次调整超额存款准备金利率。

黑龙江省农村信用社联合社资金营运中心主任张铭富接受每经记者采访时表示,为应对疫情对实体经济的影响,央行在坚持稳健的货币政策上及时进行灵活调整,多次降低准备金率和公开市场操作利率,并将超额准备金率由0.72%降低到0.35%,目的是降低实体融资成本。持续的货币政策致使银行间市场资金充裕,超额准备金利率的降低也让隔夜回购利率打破0.72%成为可能,短端资金利率的低位运行,有利于促进银行的贷款投放,缓解经济下行压力。

市场低利率水平为实体经济创造良好融资环境,当前资金利率是否还有下行空间?

张铭富告诉记者,随着疫情防控的常态化,现有货币政策持续性预期较强,预计资金市场仍将宽松,隔夜利率维持低位,但也不要预期隔夜利率持续向下,毕竟银行资金成本刚性较强,过低的利率会抑制银行的资金融出意愿,维持现有水平的低位震荡可能性更大。

东方金诚首席宏观分析师王青告诉《每日经济新闻》记者,截至4月28日,DR001和DR007月内均值分别降至0.97%和1.43%,较上月均值分别大幅下降33和41个基点。这段时间货币市场资金利率下行,在一定程度上降低了银行边际资金成本,对银行下调企业贷款利率、加大信贷投放有较为明显的推动作用。

王青进一步表示,短期内资金利率再度大幅下行的可能性不大,主要原因有两个:一方面,经过前期持续降息、降准及流动性注入之后,当前市场资金面已处于较高水平,央行也在近期连续暂停逆回购操作。这意味着监管层已认为当前银行体系流动性总量处于合理充裕水平,短期内进一步引导资金利率下行的需求较低。从这个角度判断,预计5月央行下调逆回购及MLF操作利率的可能性不大。

另一方面,央行刚发布的2020年第一季度银行家问卷调查显示,一季度贷款审批指数环比快速上升14.1个百分点至64.7%,已明显高于上一个高点水平(2009年二季度的57.2%)。这意味着当前信贷环境已明显改善。但一季度贷款需求指数环比仅上升0.7个百分点至66.0%,比2009年二季度要低17.7个百分点。这表明主要受宏观经济总需求不振、企业订单萎缩等因素影响,企业的贷款需求并未随着信贷环境改善而同步上升。

“这样来看,接下来的宏观政策侧重点有可能出现微调,即会通过强有力的财政政策、产业政策拉动消费和投资,带动企业贷款需求明显上升,从而充分发挥现有灵活货币政策在提振短期经济增长动能方面的潜力。由此判断,未来一段时间财政政策、产业政策将会重点发力,货币政策边际宽松幅度将受到一定控制,资金利率进一步下行的空间也将较为有限。”王青告诉记者。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP