每日经济新闻 2020-04-10 21:28:35

3月末,广义货币(M2)同比增长10.1%;狭义货币(M1)同比增长5%。M2增速上一次这么高水平还是在2017年3月末。M1在3月末的增速也是创下近20个月新高。

每经记者|边万莉 张卓青 每经编辑|文多

人民银行2020年第一季度金融统计数据发布会 图片来源:每经记者 张卓青 摄

4月10日,央行发布了2020年第一季度金融统计数据、社会融资规模增量及3月社会融资规模存量数据。

数据显示,3月末,广义货币(M2)同比增长10.1%;狭义货币(M1)同比增长5%。社融方面,3月末社会融资规模存量为262.24万亿元,同比增长11.5%。2020年一季度社融规模增量累计为11.08万亿元,比上年同期多2.47万亿元。

《每日经济新闻》记者注意到,2020年3月末M2、M1增速双双回升。其中,M2增速与2017年3月末的增速持平,创下近两年新高;M1增速仅次于2018年7月末5.1%的水平,创下近20个月新高。

具体来看,3月末,M2余额208.09万亿元,同比增长10.1%,增速分别比上月末和上年同期高1.3个和1.5个百分点;M1余额57.51万亿元,同比增长5%,增速分别比上月末和上年同期高0.2个和0.4个百分点;流通中货币(M0)余额8.3万亿元,同比增长10.8%。一季度净投放现金5833亿元。

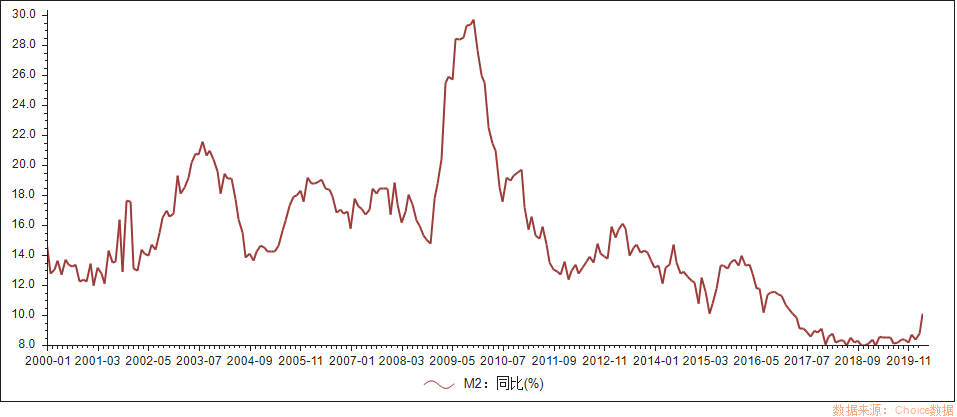

纵观我国历史数据可以发现,M2增速上一次这么高水平还是在2017年3月末,创下了近两年新高。

2000年以来,M2同比增速情况

对此,央行调查统计司司长阮健弘在一季度金融统计数据发布会上表示,3月末M2增速上升比较多,总体上看,是有效支持了疫情防控和经济社会的发展。一季度是经济受疫情影响的承压期,经济下行压力比较大。整个金融体系群策群力,灵活运用多种政策工具,加大对防控疫情的支持力度,对冲疫情带来的不利影响。在这些政策引导下,商业银行信贷投放比较多,推动了M2增速大幅回升,全社会流动性持续保持在合理充裕状态。

中国民生银行首席研究员温彬分析道,为积极支持疫情防控和经济社会发展,央行加大货币政策逆周期调控力度,通过降准、公开市场操作、投放MLF、再贷款和再贴现等,保持流动性合理充裕。同时,本月货币乘数达到6.55倍,保持高位,推动货币派生较快增长,反映货币政策传导机制畅通。

M2出现高增速的同时,M1在3月末的增速也是创下近20个月新高,仅次于2018年7月末5.1%的水平。阮健弘表示,5%这个速度比上月末和上年同期分别高了0.2~0.4个百分点。从银行体系的流动性来看,当前流动性也合理充裕,3月末银行体系的超储率是2.1%,比去年同期高0.8个百分点。

2000年以来,M1同比增速情况

东方金诚首席宏观分析师王青认为,3月M1增速上行,一个重要原因是伴随当月复工复产进度加快,企业等微观主体活动增强,活期存款增多。此外,当月房地产销售活动也在明显回暖,这不仅体现在居民房贷增量回到上年同期水平,也带动了房企等相关企业活期存款保持较高增速。

存款情况方面,一季度人民币存款增加了8.07万亿元,同比多增1.76万亿元。其中,住户存款增加6.47万亿元,非金融企业存款增加1.86万亿元,财政性存款减少3143亿元,非银行业金融机构存款减少3713亿元。3月当月人民币存款增加4.16万亿元,同比多增2.44万亿元。

不难发现,一季度住户和非金融企业存款增加了不少。对此,阮健弘表示:“上述两部门存款增长较多的原因主要包括两个方面,一是货币政策有效支持了金融机构增强存款的派生能力,二是疫情期间财政政策也加大了支持力度,财政存款也在向实体部门转移。”

在交通银行金融研究中心高级研究员陈冀看来,3月复工复产铺开后,企业存款已明显恢复。而居民部门存款与非银金融机构存款的反向变化关系,可能很大程度上是受3月国内A股较大幅度回落的影响。大量股市中的资金从证券保证金账户回撤至居民账户。所以出现非银金融机构存款减少,而居民存款增加。

从贷款方面来看,3月末,本外币贷款余额165.97万亿元,同比增长12.3%。月末人民币贷款余额160.21万亿元,同比增长12.7%,增速比上月末高0.6个百分点,比上年同期低1个百分点。一季度人民币贷款增加7.1万亿元,同比多增1.29万亿元。3月当月人民币贷款增加2.85万亿元,同比多增1.16万亿元。

陈冀分析道,3月人民币贷款增加2.85万亿元,总量上大幅超出市场预期,充分体现了国内经济受疫情冲击后,金融对于实体经济支持力度在政策引导下的落地效率和力度。信贷投放总量上已经非常接近未受疫情冲击影响的1月(3.34万亿元)。从结构上看,3月信贷投放的结构分布显著体现了复工复产期间市场的融资特征。

分部门看,住户部门贷款增加1.21万亿元,其中,短期贷款减少509亿元,中长期贷款增加1.26万亿元。陈冀认为:“居民中长期贷款明显恢复,这与楼市销售从疫情防控期间的冷冻逐步回归正轨有关。”

他进一步表示,企业部门短期贷款新增8752亿元(含票据融资)、中长期贷款新增9643亿元,与1月企业部门信贷期限投放结构相比,短期信贷融资相对较多。从侧面反映出,疫情冲击之后,更多信贷资源以一种“普惠”式支持的姿态,流向更广泛的实体企业。这部分企业对于信贷融资的需求来自于平稳渡过疫情冲击后,走上复工复产正轨,进而短期融资在结构上有相对提升。

湖北东风乘用车复工资料图 图片来源:每经记者 张建 摄(资料图)

初步统计,2020年一季度社会融资规模增量累计为11.08万亿元,比上年同期多2.47万亿元。3月末社会融资规模存量为262.24万亿元,同比增长11.5%。

粤开证券分析师钟楠林分析称,高社会融资主要是高贷款、高票据与高债券贡献的,委托贷款与信托贷款受金融严监管影响,继续维持负增长。

具体来看一季度社会融资增量方面:对实体经济发放的人民币贷款增加7.25万亿元,同比多增9608亿元;对实体经济发放的外币贷款折合人民币增加1910亿元,同比多增1669亿元;委托贷款减少970亿元,同比少减1308亿元;信托贷款减少130亿元,同比多减966亿元;未贴现的银行承兑汇票增加260亿元,同比少增1789亿元;企业债券净融资1.77万亿元,同比多8407亿元;政府债券净融资1.58万亿元,同比多6322亿元;非金融企业境内股票融资1255亿元,同比多724亿元。

温彬分析称,新增社融较上个月和上年同期大幅增长,符合市场预期。从新增社融结构上看,表内、表外融资双双大幅增长,企业和政府债券发行速度进一步加快。另外,随着财政部提前下达全年部分新增专项债券额度1.29万亿元(下达规模超上年同期),全国各地新增专项债券发行速度加快,受此影响,本月地方政府专项债增加,推动直接融资较快增长。

很多人关心的是,未来是否还有足够的降准空间?现在是否有降低存款基准利率的必要?

对此,孙国峰表示:在最近一次定向降准之后,有4000家中小金融机构的法定存款准备金利率降到了6%,为历史最低水平。在国际上横向比较来看,也是相对比较低的水平。央行有多种工具,比如降准、定向降准、公开市场操作和中期借贷便利,这样长中短期的工具组合和结构性工具——比如再贷款等,也可以提供流动性。

关于流动性的传导问题,孙国峰表示:货币政策传导效率最近得到明显提升,衡量传导效率,要看央行流动性投放和新增贷款之间的关系,一季度人民银行释放长期流动性2万亿元,新增人民币贷款7.1万亿元,每1元的流动性投放支持了3.5元贷款增长。

对于存款基准利率,孙国峰表示这是我国利率体系的压舱石,将会长期保留。存款基准利率自2015年10月来没有调整,但这并不意味着银行实际执行的存款利率就没有变化。“实际上,中国存款利率的上下限已经放开了,银行可以自主浮动定价,从银行实际挂牌利率来看,各个期限的存款利率也没有‘一浮到顶’,特别是国有大型商业银行定期存款利率大多在存款基准利率的1.3倍左右,活期存款利率则较基准利率有所下浮。我们近期也观察到已经有部分银行存款实际执行利率下降了,反映了市场机制正在发挥作用。我们还是要相信市场。”孙国峰说道。

此外,他还表示,随着央行有序引导市场整体利率下行,一些市场化定价的各类存款产品利率明显降低。像一些代表性的货币市场基金,比如余额宝、微信理财通的收益率已经下降到2%以内,已经低于银行一年期存款利率,市场利率与存款利率正在实现“两轨合一轨”。随着贷款市场报价利率LPR改革的深入推进,贷款市场利率的市场化水平明显提高,已经和市场接轨。贷款利率的下行,也有利于稳定存款利率。

在过去的3月,美联储两次降息,3月16日大幅下调联邦基金利率100个基点至0~0.25%,之后又启动无限量化宽松计划,多国央行“一键”跟随降息,那么这会对未来人民币汇率走势产生怎样的影响?是否会出现像2008年一样的汇率升值?

孙国峰表示,目前流动性合理充裕,但并非大水漫灌。不管是从银行体系流动性数量还是利率来看,中国离“流动性陷阱”都很远。目前中美利差相对处在合理水平,人民币汇率最近几个月以来双向波动,市场预期很平稳——即使在3月份美元流动性紧张的状态下,人民币汇率也比较平稳。

他指出,随着境外疫情的扩散,发达经济体实施宽松货币政策,中国在主要经济体中是少数实施正常货币政策的国家,而且在疫情防控、复产复工有领先优势,目前人民币资产表现出较强韧性和一定的避险特征。

此外,人民银行金融稳定局副局长黄晓龙还介绍了包商银行的改革重组情况。他表示,包商银行改革重组正在有序推进,新设立的银行将定名为“蒙商银行”,目前银保监会已经核准蒙商银行的筹建申请,很快就会召开蒙商银行成立大会。

近期,港股上市银行甘肃银行股东所持股票遭强平,导致股价大跌,随后该行部分营业网点出现储户集中取款。

黄晓龙表示:甘肃银行只是个案,该行股价波动与银行日常经营没有关系,有关方面将会推动甘肃银行的战略重组。要看到目前全国4005家中小银行中绝大部分运行良好,总体稳健。目前部分地方出现谣言和风险事件,主要是公众对存款保险制度不了解,人民银行下一步工的作将会增加公众的认知,恐慌情绪就会比较快消失。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP