券商中国 2020-01-03 15:31:28

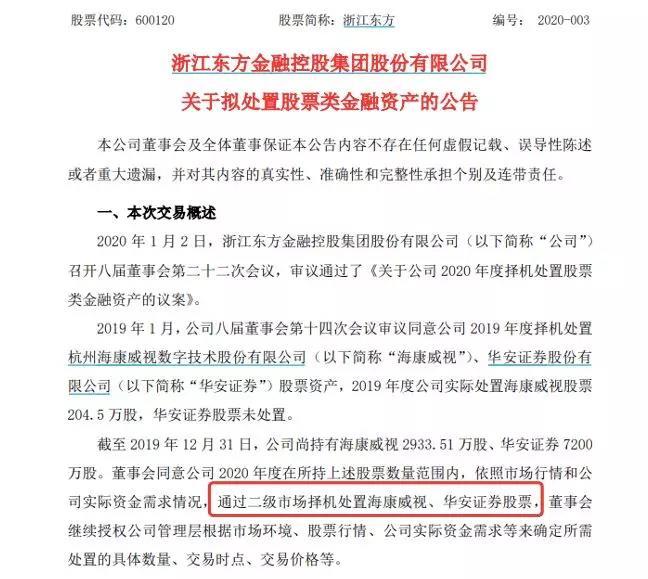

2日晚间,上市金控平台浙江东方表示,将在2020年度通过二级市场择机处置目前持有的2933.51万股海康威视股票和7200万股华安证券股票。与此同时,公司还发布公告称,拟出资不超过2.7亿元人民币,参与设立私募股权基金。

这家国有金控平台一边出售华安证券股权,一边设立私募股权基金。

2日晚间,上市金控平台浙江东方表示,将在2020年度通过二级市场择机处置目前持有的2933.51万股海康威视股票和7200万股华安证券股票。与此同时,公司还发布公告称,拟出资不超过2.7亿元人民币,参与设立私募股权基金。

1月2日当天,浙江东方董事会同意2020年度在所持上述股票数量范围内,依照市场行情和公司实际资金需求情况,通过二级市场择机处置海康威视2933.51万股、华安证券7200万股。而在2019年,浙江东方已实际处置海康威视股票204.5万股。

截至2019年年底,浙江东方尚持有海康威视2933.51万股、华安证券7200万股。值得注意的是,华安证券2019年中报显示,浙江东方名列公司第十大股东,持股比例为1.99%。

截至2日收盘,海康威视和华安证券的股价分别为33.91元/股和7.27元/股,则浙江东方此次计划处置的海康威视和华安证券的股票市值分别为9.95亿元和5.23亿元,合共约15.18亿元。

对于此次的减持计划,浙江东方也给出了自己的原因——缺钱。浙江东方认为,公司根据市场环境、公司经营对资金的需求程度,择机处置股票类金融资产,有利于公司回笼资金提升资金使用效率,在一定程度上满足公司战略推进过程中的资金需求。

浙江东方是浙江省国资委下属的国有上市金控平台,主要通过多家金融类子公司、合营公司等分别经营信托、期货、人身险、基金管理、直接投资、融资租赁、财富管理等业务。“公司一直按照‘外延扩张、内涵提升’的战略思路积极推进打造一流国有上市金控平台战略,也将积极获取金融牌照资源、努力推动旗下金融子公司增资引战等各项工作,这均需要大量的资金投入。”浙江东方表示。

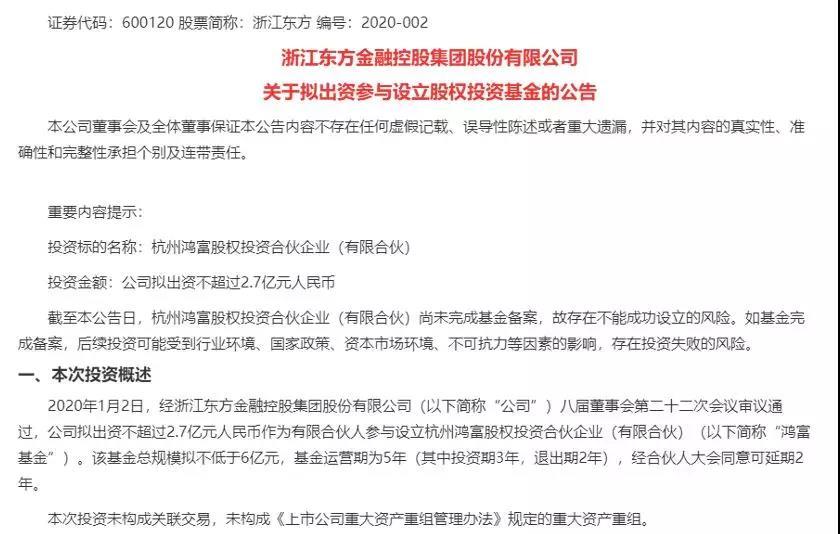

与此同时,经浙江东方董事会审议通过,公司拟出资不超过2.7亿元人民币作为有限合伙人参与设立杭州鸿富股权投资合伙企业(有限合伙)(简称“鸿富基金”)。截至目前,鸿富基金尚未完成基金备案。

据悉,鸿富基金总规模拟不低于6亿元,基金运营期为5年(其中投资期3年,退出期2年),经合伙人大会同意可延期2年。该基金将由浙江东方参股的东方嘉富作为合伙企业基金管理人并负责投管执行,嘉富天成作为普通合伙人。

资料显示,东方嘉富由浙江东方的全资子公司——浙江东方集团产融投资有限公司作为主要发起人(持有东方嘉富49%的股权),成立的一家市场化运作的资产管理公司,管理基金类型主要包括早期基金、PE基金、定增基金、并购基金等。而嘉富天成又是东方嘉富的全资子公司。

此外,除浙江东方拟出资占比不高于45%、嘉富天成拟出资1%之外,鸿富基金注册地区政府引导基金或旗下政府出资平台拟出资15%,省政府产业引导基金拟出资15%-20%,并将积极引入国有企业、母基金、相关行业上市公司及其他优质社会资本。

“鸿富基金的设立有助于公司丰富资管产品线,扩大管理规模,提升市场地位,进一步强化公司资管品牌建设及市场募资能力和产品开发能力。”浙江东方还表示,基金中地方政府、国资金控平台、产业链企业间的有效协同,也将有助于各方充分发挥己方的优势,在切实服务好地方经济发展的同时助力公司打造金融服务实体经济的典范,提升公司社会影响力。

眼下正是新旧交替的时点,上市公司纷纷公告新一年的业务扩张计划,其中不少公司近期表示拟出资参与/发起设立股权投资基金。仅在2019年12月31日当天,就至少有首创股份、远望谷、金信诺、康恩贝、沃森生物5家上市公司官宣设立股权基金的消息。

近年来,越来越多的上市公司根据自身战略需求选择参与投资设立产业投资基金,通过与外部机构合作,利用专业的投资平台帮助公司更加有效地筛选、孵化及整合前沿投资项目,同时通过前期对被投资项目进行有效整合,减少后期并购风险,帮助上市公司更快地实现产业转型升级。此外,参与投资设立产业投资基金,还能通过与其他资金方合作提高上市公司的资金利用效率。

例如,首创股份表示,设立股权基金可丰富公司产业链布局,借助专业机构力量在公司业务上下游选择优质标的投资,与公司业务产生协同;远望谷则坦言,并购基金投资的项目可作为公司并购标的池,提高并购效率,降低投资风险,保护公司及全体股东的利益;金信诺也提到,设立投资基金可提升公司投资能力,提高公司资金使用效率,有利于公司健康持续发展。

中基协官网信息显示,截至2019年11月底,已备案的私募股权、创业投资基金管理人共计14880家,较上月增加71家; 私募股权投资基金28466只,基金规模8.57万亿元,较上月增加385.99亿元,环比增长 0.45%。

此前在2015年,国内股权投资市场爆发式增长;然而到了2016年至2017年,金融去杠杆加速、监管政策收紧,并购重组和再融资大幅受限,及至2018年IPO堰塞湖阻碍了退出通道,国内股权投资步入冬季。如今,随着IPO审核加快、科创板落地,以及并购重组、定增等政策的不断宽松,股权投资的退出渠道越发通畅,2020年股权投资复苏或许也即将到来。

封面图片来源:摄图网

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP