每日经济新闻 2019-05-22 22:19:45

近日,河北银行发布了该行2018年年报,年报显示,去年该行净利、营收双双下降。除了业绩的下滑,《每日经济新闻》记者还发现,截至去年年末,河北银行的不良贷款偏离度(逾期90天以上贷款与不良贷款之比)高达191.95%。

每经记者|张卓青 每经编辑|廖丹

近日,河北银行发布了该行2018年年报,年报显示,去年该行净利、营收双双下降。具体来看,2018年,该行实现营收67.73亿元,同比下降了8.65%;实现净利润20.22亿元,下滑了25.58%。

从具体的营收构成项目来看,去年该行的利息净收入、手续费及佣金净收入都有所下滑。利息净收入为60.73亿元,同比下降了10.05%;而手续费及佣金净收入则下降了39.61%至6.07亿元。

在支出方面,去年河北银行的资产减值损失上行较快,上升了22.4%至18.37亿元,其中发放贷款和垫款的资产减值损失增加了10%至16.69亿元。

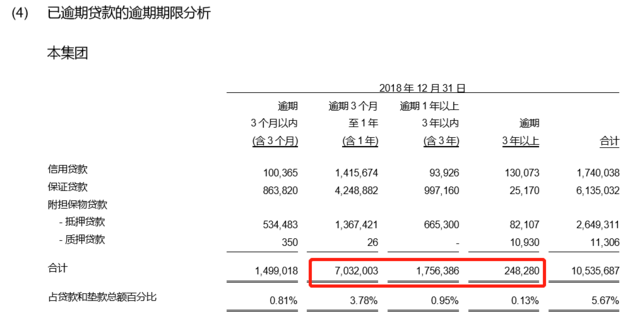

除了业绩的下滑,《每日经济新闻》记者还发现,截至去年年末,河北银行的不良贷款偏离度(逾期90天以上贷款与不良贷款之比)高达191.95%,以90.37亿元的逾期90天以上贷款和47.08亿元的不良贷款来看,该行仍有约43.29亿元的逾期90天以上贷款未计入不良贷款。

今年4月2日,在审计署发布的《2018年第四季度国家重大政策措施落实情况跟踪审计结果》中,曾点名河北银行存在“掩盖不良资产”的问题。

该公告显示,在2016年至2018年,河北银行股份有限公司、河南中牟农村商业银行股份有限公司、山东滕州农村商业银行股份有限公司等23家金融机构通过以贷收贷、不洁净转让不良资产、违反五级分类规定等方式掩盖不良资产,涉及金额达72.02亿元。

而在中信证券今年4月30日公布的《关于河北银行股份有限公司之上市辅导工作报告第二十八期》中提到,河北银行结合审计署的相关检查情况,积极对逾期贷款分类施策,加紧清收,截至2018年年末,河北银行已经根据相关监管部门的要求,将涉及的逾期贷款划入了不良贷款。河北银行也在年报中表示:该行去年加大处置信贷不良及风险资产力度,全年以现金形式收回不良贷款8亿元。

但是记者却发现,去年河北银行逾期90天以上贷款并未完全纳入不良贷款。

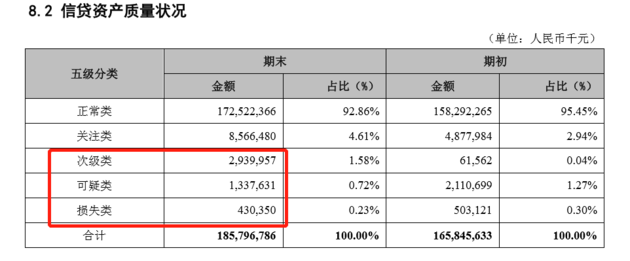

根据原银监会印发的《贷款风险分类指引》,商业银行应将贷款划分为五类,包括正常类、关注类、次级类、可疑类和损失类,其中后三类统称为不良贷款。根据记者的测算,该行去年年末的不良贷款偏离度约为191.95%,截至去年年末,该行的不良贷款余额约为47.08亿元,而逾期90天以上的贷款约为90.37亿元,也就意味着该行仍有约43.29亿元的逾期90天以上贷款未计入不良贷款。

数据来源:河北银行2018年年报

从具体的五级贷款分类来看,河北银行去年次级类贷款上行速度非常迅猛,次级类贷款余额规模扩大了28.784亿元,同比增加了4675.6%。次级类贷款在贷款总额中的占比由0.04%上升至1.58%。

除此之外,该行的关注类贷余额较上年增加了75.6%至85.66亿元,占比也由2.94%上升到4.61%,上升了1.67个百分点。

记者就不良贷款偏离度等问题多次致电河北银行办公室并发送采访函至该行董秘邮箱,但是对方电话一直处于无人接听的状态,截至记者发稿前也未收到该行董秘的回复。

2019年4月30日,银保监会公布《商业银行金融资产风险分类暂行办法》(征求意见稿)(以下简称“暂行办法”),明确提出金融资产逾期后应至少归为关注类,逾期90天以上应至少归为次级类。

记者也注意到,近期部分地区监管部门已鼓励将逾期60天以上贷款纳入不良贷款。

国家金融与发展实验室副主任曾刚对记者表示:“《暂行办法》将逾期天数与风险分类划分建立了对应关系,明确要求逾期90天以上的资产纳入不良。使逾期天数成为一个刚性指标,有助于(银行)常态化地充分暴露不良。”

同时,曾刚还指出:“从长期看,风险暴露更加充分、真实,有助于提高银行风险管理的主动性,对防范和化解金融风险、提高资金配置效率都有着积极的影响,这可以为银行的长期可持续发展创造更好的条件。”

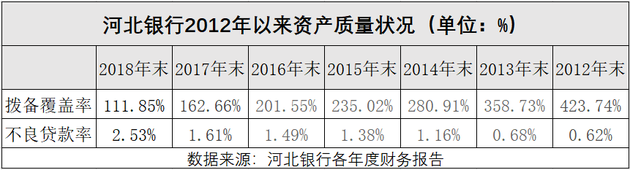

除了不良贷款偏离度的问题以外,记者在梳理了河北银行过去几年的财务报告后还发现,该行的资产质量连年下降。截至2018年末,该行的不良贷款率为2.53%,较上年年末上升了0.92个百分点。值得注意的是,这已经是该行不良贷款率连续第六年上涨了。

随着不良贷款率的连年走高,河北银行的拨备计提压力也在增大,自2012年起,该行的拨备覆盖率连续六年下降,到了2018年末,拨备覆盖率直降了50.81个百分点到111.85%,已经跌破了监管对于商业银行拨备覆盖率监管要求(120%-150%)的区间下限。

河北银行于2012年1月发布公告称拟登陆A股市场并接受中信证券的上市辅导,从那时算起,该行上市辅导期已经超过了7年。

河北银行在年报中披露,截至去年末,河北银行共有股东5445名,其中,国家股股东1名,法人股东104名,自然人股东5340名。国电电力发展股份有限公司为该行的第一大股东,持股19.02%;河北港口集团有限公司、中城建投资控股有限公司(以下简称“中城建投”)分列第二和第三大股东,持股比例为9.55%和7.75%。值得注意的是,中城建投所持有的全部河北银行股份目前处于质押或冻结的状态。

2017年8月,河北银行完成新一轮的增资扩股工作,以3.72元每股的价格增发新股10亿股,募集资金为37.2亿元,其总股本变更为60亿股。

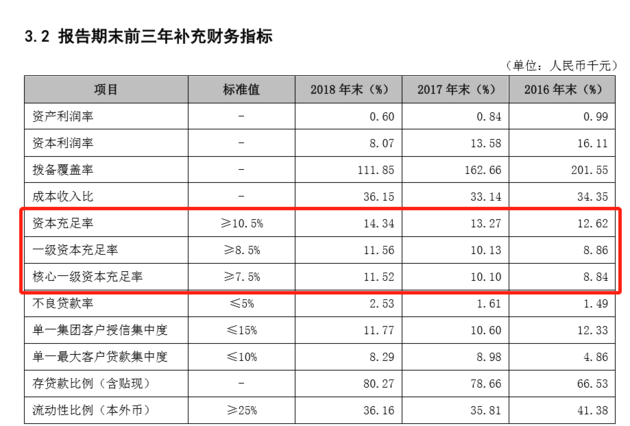

得益于2017年的增资扩股工作,河北银行的资本金得到很大补充。记者注意到,该行的各项资本充足率指标在2018年末和2017年末均有所上升,截至2018年末,该行的资本充足率、一级资本充足率、核心一级资本充足率分别为14.34%、11.56%、11.52%,较上年年末上升了1.07、1.43和1.42个百分点。

数据来源:河北银行2018年年报

据了解,河北银行是全国首批5家试点城市合作银行之一,目前已经设立了13家分行,有营业网点250家。此外,该行还发起设立了冀银金融租赁股份有限公司和两家村镇银行。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP