上海证券报 2019-05-20 21:18:19

随着A股历史上规模最大的并购爆雷硝烟渐散,如何尽快处理其后遗症、为重新上阵扫清障碍,成为摆在相关上市公司面前亟待解决的问题。

然而,记者梳理近期爆雷公司的表现,却很难看到它们改过自新的诚意。

当风险暴露时,这些公司除了例行的核减利润、计提商誉减值外,对于实质性地减少、挽回损失却鲜有作为——有的面对标的资产原股东方的“阻挠”、“赖账”一筹莫展,有的与对方各执一词甚至对簿公堂,有的把资产一“剥”了之却不考虑后续盈利,有的甚至与对方“沆瀣一气”修改补偿……

经过数年的并购浪潮,市场开始认识到,收购时的高估值、高承诺仅是镜中花、水中月,只有标的资产最终在上市公司的土壤中发芽成长,为公司持续贡献真金白银的利润,才算得上一笔合格的交易。

这一点已为监管机构所关注,深交所5月10日发布《重组指引》,从源头对业绩补偿的执行程序和保障措施、争议解决等提出了要求。

在年报披露的最后时限,欢瑞世纪交出了2018年的成绩单,13.28亿元的营收、3.25亿元的归母净利润虽然较上年同期有所下滑,但在低迷的影视传媒全行业中,仍算是不错的表现。

可仔细翻阅公司此前收购的业绩承诺完成情况,却很难让人对上述财务数据放心。

2016年11月,上市公司收购了欢瑞影视,彼时的交易对方承诺,欢瑞影视2016年至2018年扣非后归母净利润分别不低于2.23亿元、2.70亿元和3.43亿元。然而,欢瑞影视2018年扣非后归母净利润仅为2.87亿元,完成率为83.53%。

如果将2016年至2018年业绩综合考虑,欢瑞影视累计扣非后归母净利润为9.17亿元,超额完成了承诺数。可是,负责审计的天健会计师事务所接下来的一段话让人心中一颤。

天健指出,电视剧《天下长安》应收账款账面余额为5.06亿元,该剧在2018年存在未按计划档期播出且至今仍未播出的情况,而公司仅计提了0.25亿元的坏账准备。“审计过程中,在欢瑞影视公司配合下我们实施了必要的核查程序,但仍无法获取充分、适当的审计证据,以判断上述情况对应收账款可收回性的影响。”

这意味着,连会计师事务所都无法判断《天下长安》应收账款该如何核算。如果认定该剧无法播放而对应收账款计提全额坏账准备,上市公司对欢瑞影视收购的业绩补偿也需重新计算。

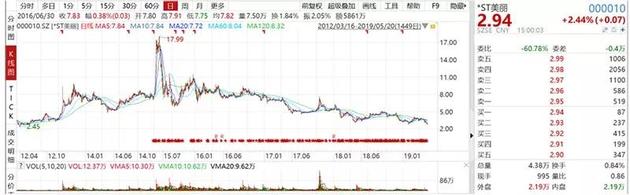

收到深交所年报问询函已经过去了快两周,*ST美丽仍未提交回复函件。其中,仅此前收购的八达园林业绩补偿问题,就够公司好好思量一番。

公司2015年收购了八达园林100%股权,后者原实际控制人王仁年承诺,八达园林2016年至2019年扣非后归母净利润分别不低于1.68亿元、2.43亿元、3亿元及3亿元。三年过去了,八达园林均未完成业绩承诺,2018年的扣非后归母净利润更是为-6.22亿元。王仁年至今尚未支付的2017年度业绩补偿款为97484.37万元。

可是,*ST美丽拿王仁年几乎毫无办法。2018年,王仁年持有的上市公司800万股股票被司法拍卖,其持有的公司剩余1971.39万股股票将被拍卖、变卖。

八达园林拖累*ST美丽的业绩,也拖累了公司股价。以公司2.94元的最新收盘价计算,即使上市公司能得到上述剩余1971.39万股股票的拍卖款,也不过收回5796万元,远不及上述业绩补偿的零头。

有些公司在追讨业绩补偿款上难有成效,有些公司却在业绩补偿款数额上就止步不前了。

5月20日,深交所向金龙机电下发年报问询函,提出了29个问题,首当其冲的就是此前收购标的业绩补偿事项该如何确定。

2017年6月,金龙机电收购兴科电子,原股东林黎明承诺兴科电子2017年至2019年实现扣非后归母净利润分别不低于7500万元、1亿元及1.3亿元。而兴科电子2018年实际实现净利润为-1.17亿元,以此测算,林黎明应补偿金额为2.09亿元。

可是,金龙机电却没有将该业绩补偿承诺确认在本期,理由是“双方就业绩补偿事项存在异议”。

为此,深交所向公司发问,要求公司按照此前协议说明林黎明应当支付业绩承诺补偿款项的时间,公司针对其未履行补偿已采取的应对措施及进展;双方就业绩补偿事项存在异议的具体情况及拟解决措施,业绩补偿不计入本期的原因及依据,是否符合企业会计准则的规定,是否存在通过调节补偿收益确认时间调节利润的情形。

从理论上讲,需要补偿是因为承诺业绩与实际完成有差额,有些公司在实际完成值上做不好,就把心思放在了承诺值上,完成不了就改目标、改补偿方式。

光洋股份4月25日宣布,变更重组业绩补偿方式,由原补偿协议中约定的“应当首先以其通过此次交易获得的新增上市公司股份进行股份补偿”调整为以现金补偿,原因则是,标的资产业绩补偿方将其持有的大部分公司股份进行了质押,剩余股份不足以履行补偿承诺。

有的调整方案是用现金换股份,有的则是用股份换现金。

再升科技2017年9月增资参股了深圳中纺,后者原股东彼时承诺,深圳中纺2017年至2020年净利润分别达到800万元、1200万元、1500万元、2000万元。然而,深圳中纺2018年亏损了813.41万元。

由于无力支付现金补偿,深圳中纺原股东与再升科技协商后,将所持深圳中纺39.8593%的股权零对价转让给上市公司,作为业绩补偿的替代。于是,深圳中纺从再升科技的参股公司变为控股公司。

如果说上述办法都是在“补救”,那还有一批公司在面对并购后遗症时,选择了更为立竿见影的方法——将并购资产剥离,甚至回售给原股东,彻底甩掉包袱。

只是,折腾了几年,上市公司经营重回原点,股价坐了回过山车,中小股东利益如何保护?

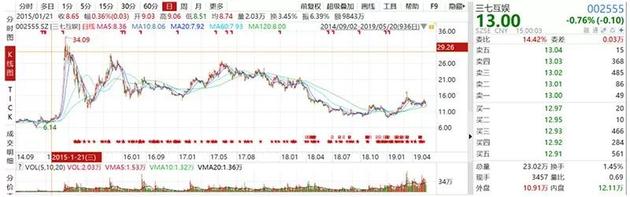

三七互娱曾在2016年、2017年分两次合计收购了上海墨鹍100%的股权,彼时,交易对方承诺,上海墨鹍2016年至2018年扣非后归母净利润分别不低于1.03亿元、1.29亿元及1.68亿元。事实上,上海墨鹍在上述三个年度扣非后归母净利润分别为1.09亿元、-4596.53万元及-482.49万元。

为了一劳永逸地解决问题,今年3月,三七互娱选择将上海墨鹍以1.1亿元的价格出售,即便高买低卖,也将后遗症彻底解决。

不过,不是所有的“物归原主”都是好办法。

田中精机5月16日宣布,将所持有的远洋翔瑞55%股权回售给原股东或其指定第三方,就此解决此前因业绩承诺而引发的一系列问题。可是,在剥离远洋翔瑞55%股权后,田中精机自身的盈利能力又重回两年多之前,需要重新寻找新的盈利支撑点。

邵好(封面图来源:摄图网)

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP