每日经济新闻 2019-05-11 20:31:05

在资本市场上,上市可以成就造富神话,对于“网约车鼻祖”Uber(优步)来说,同样也不例外,作为2014年阿里巴巴上市以来美国最大规模的IPO,Uber尽管经历了上市首日破发的命运,但仍然为一众投资机构带来了巨额的财富增长,其中软银大赚20亿美元,高盛也以500万美元的投资在8年间博得100倍回报。

图片来源:摄图网

在资本市场上,上市造富的剧情总是在不断上演,而这次的主角变成了“网约车鼻祖”Uber(优步)。

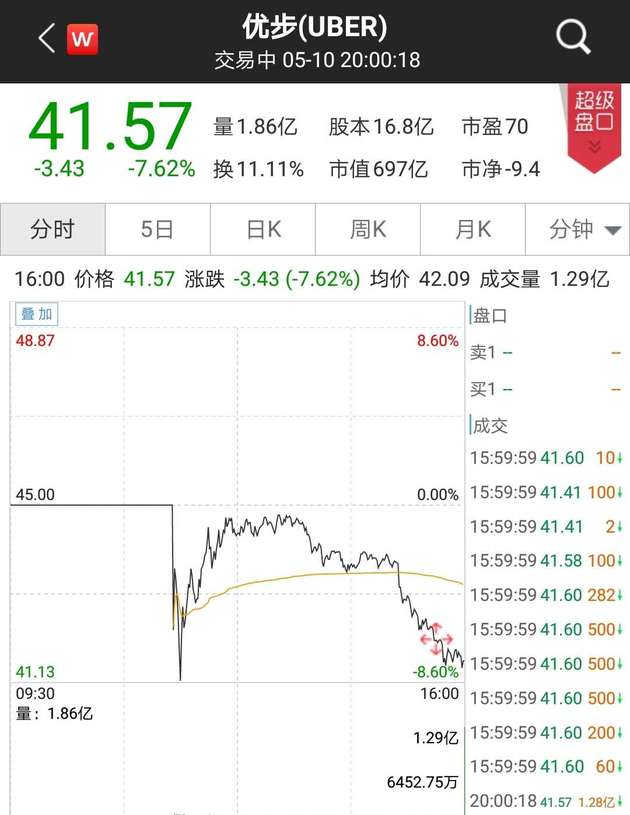

北京时间5月10日晚,Uber如期在纽交所上市交易,在当天美股整体压抑的氛围下,Uber开盘即破发,报价42美元,较45美元的发行价下跌6.7%,盘中更是一度跌近9%。最终收盘报41.57美元,跌幅7.62%,市值约697亿美元,上市首日即告破发。

Uber首日收盘后的697亿美元市值,也低于去年最后一轮私募融资时的760亿美元,对于彼时入局的投资者来说,Uber的破发也意味着账面的亏损。

尽管“开市不利”,对于最后一轮的部分投资者来说蒙受了一些损失,但Uber的上市也为一些投资机构带来了巨额的财富增长,这其中就包括软银、高盛、谷歌母公司Alphabet等知名机构,其中软银获利达20亿美元,高盛也用500万美元的投资获得5亿美元的回报,8年时间回报率高达100倍。

作为2014年阿里巴巴上市以来美国最大规模的IPO,Uber此次发行价定在45美元,接近44至50美元的区间下限,这使得优步的IPO估值在未稀释的基础上达到754.6亿美元,在完全摊薄的基础上,隐含市值为824亿美元。远低于在初次传出寻求上市时的1200亿美元估值。

尽管Uber盘中股价一度反弹至接近发行价,但最终回落收跌7.6%,报41.57美元,市值约697亿美元,上市首日即告破发,市值也缩水约57亿美元。与2018年最后一轮融资的760亿美元估值相比,出现一二级市场倒挂的现象。

此前据彭博援引知情人士透露,Uber路演期间的投资者认购规模已超发行数量3倍,足以将IPO价格定在区间高端。但因市场环境不佳及其北美最大竞争对手Lyft的“前车之鉴”,Uber最终选择了较为保守的定价策略。然而这并没能阻止Uber上市首日破发和大跌。

而Lyft的境况同样不佳,其最新股价为51.09美元,相比72美元的发行价已跌去近30%。

Uber的破发无疑让很大一部分投资者面临账面损失,以收盘市值697亿美元计算,这较其IPO 754亿美元的估值缩水约57亿美元,更是远远低于其去年最后一轮融资的760亿美元估值。

但蒙受损失的不止是最后一轮的投资者,据21世纪经济报道,41.57美元的收盘价也显著低于2015年12月后的公司估值,根据Uber的IPO文件显示,2015年底融资规模高达170亿美元。

有人哭就有人笑,资本市场同样如此。在有人遭受投资损失的同时,也有机构赚得盆满钵满。

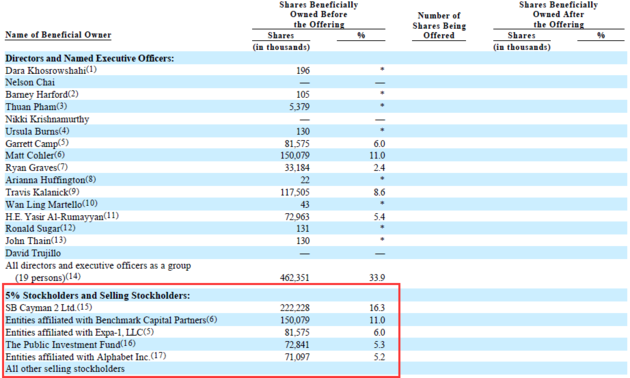

据Uber招股书显示,软银、硅谷知名风投标杆资本(Benchmark)、基金管理公司Expa-1、沙特公共投资基金(PIF)、谷歌母公司Alphabet等五大机构股东共持有Uber 43.8%的股份。

图片来源:Uber招股书截图

图片来源:Uber招股书截图

据Wind资讯,软银于2018年初以77亿美元收购了Uber约15%股份,此外还向Uber直接注资12.5亿美元,总投资额接近90亿美元。软银还获得了Uber的两个董事会新增董事席位。

上市后,最大股东软银持股比例降至16%。以目前市值计算,软银持股市值约111亿美元,虽然比之前的预期缩水不少,但相对于软银对Uber投资的约90亿美元,仍增值21亿美元,约合140亿元人民币。

图片来源:Wind资讯截图

图片来源:Wind资讯截图

谷歌母公司Alphabet对Uber的投资始于2013年,当时投资额为2.58亿美元。以目前5.2%的持股比例计算,持股市值约36亿美元,6年时间涨约14倍。

IPO主承销商高盛同样获益不菲。2011年高盛向Uber投资500万美元,经减持后目前仍持有1000万股。以当前股价计持股市值约4.16亿元,加上此前卖出的收益,高盛这笔500万美元的投资获利或超5亿美元,8年回报达100倍。

除了上面这些大牌机构投资者,还有一些早期投资者获益不菲。文件显示,2010年8月,18家基金和个人对优步的估值仅为540万美元。经拆股调整后,这些知名或不知名的投资者,当时平均买入价仅为0.009美元/股——与周五41.57美元/股的收盘价相比,他们的回报率达到了4618倍。这些幸运儿包括:

First Round Capital的罗布·海耶斯(Rob Hayes)种子轮投资了51万美元,如今估值为25亿美元;

Lowercase Ventures的克里斯·萨卡(Chris Sacca)种子轮投资了30万美元,如今估值为11亿美元;

Bullet Time Ventures的大卫·科亨(David Cohen)种子轮投资了5万美元,如今估值为2.482亿美元;

华裔Alfred Lin种子轮投资了3万美元,如今估值为1.49亿美元;

环球音乐种子轮投资了10.7万元,如今估值为5.32亿美元……

当然,这些全部都是基于早期投资者在没有减持的情况下。

图片来源:华尔街日报

图片来源:华尔街日报

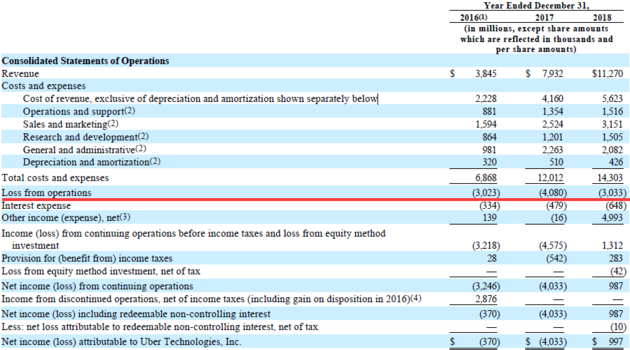

对于投资者来说,Uber成功上市带来的财富暴涨并不是终点,未来的业绩压力才最大考验。数据显示,Uber近3年来的运营亏损超过100亿美元(2016年30.23亿美元,2017年40.8亿美元,2018年30.33亿美元)。

图片来源:Uber招股书截图

图片来源:Uber招股书截图

在连年亏损的情况下,Uber的增速也在持续放缓。其2017年的营收同比增速高达106%,虽然2018年的营收首超100亿美元,但增速同比仅为42%。除此之外,Uber在2017年月活用户同比增速为51%,但2018年同比仅增长33.8%。

如何提升业绩,为投资者赚取回报,Uber面临的考验或许才刚刚开始。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP