每日经济新闻 2019-03-11 17:22:20

如涵IPO能否代表网红电商的崛起,又能否开启网红经济的上市元年?尤其随着抖音、小红书等平台的崛起,产生了大量的新生代的网红,在国内历经了上10年的网红生意,是否将重新迎来历史性春天?

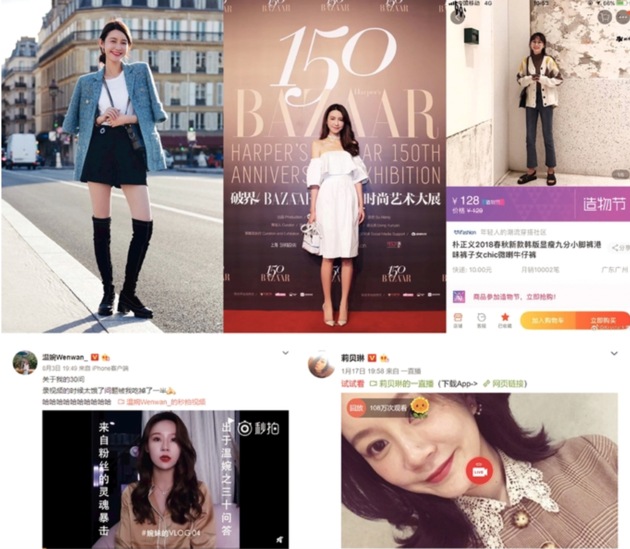

图片来源:如涵招股书截图

每经记者 李卓 实习记者 王丽娜

2018年初正式摘牌新三板的杭州如涵控股股份有限公司(以下简称“如涵”),如今又要登陆纳斯达克了。如果没有意外,这家以服装网红电商起家、靠签约113个网红实现全年超20亿GMV的网红孵化摇篮,终将真正摘得“网红电商第一股”的称号。

根据统计,2018年赴港或美国上市的互联网公司多达22家,是有史以来最多的一年。其中有17家公司在上市前估值达到了或超过10亿美元,也就是所谓的“独角兽”。但目前为止已经有16家独角兽破发、8家独角兽现股价低于上市前最后一轮的估值水平,因此,2018年同时还有一个热词叫“流血”。在此背景下,如涵的赴美上市,依然引发不小的争议。

同时,备受关注的是,在“网红电商第一股”光环背后,如涵近年业绩本身正在遭遇增长放缓、净亏损持续扩大的尴尬。在《每日经济新闻》记者的多方采访中,不乏有业内人士直言,IPO不代表企业的新生,也并非一定是企业崛起的开始。如涵上市背后的重要推手更多被认为或是着急想要退出变现的资本。

究竟,如涵IPO能否代表网红电商的崛起,又能否开启网红经济的上市元年?尤其随着抖音、小红书等平台的崛起,产生了大量的新生代的网红,在国内历经了上10年的网红生意,是否将重新迎来历史性春天?

113名签约网红 绝对C位张大奕

据如涵日前递交的赴美IPO招股书,公司计划在纳斯达克上市,股票代码为“RUHN”。

事实上,去年11月就有如涵计划赴美上市的消息传出。尽管如涵早在2015年就通过借壳在新三板挂牌,这家孵化自有网红的公司名字对于C端消费者来说依然相对陌生。

与之形成鲜明对比的是,拥有“大V、网红带货达人、如涵控股CMO、BIG EVE品牌创始人”等头衔的如涵背后的关键人物——张大奕更为大众所知晓。

正如低调的如涵董事长、实际控制人冯敏2017年接受采访时用以诠释如涵商业模式曾名噪一时的那句话:“你负责貌美如花,我负责赚钱养家”。负责貌美如花的张大奕就是在如涵处于绝对C位的女孩。

2014年机缘巧合,27岁的张大奕和34岁的冯敏合作开了淘宝店,做了8年自由模特的张大奕个人IP从此一发不可收拾,个人微博粉丝数从一开始的二十多万涨到现在的1053万。

《每日经济新闻》记者注意到,化妆品、衣服的推广图片、小视频几乎占据了张大奕的整个微博,每条微博的评论数、点赞数少则几千、动则上万,足见其作为一名网红大V的品牌影响力和带货能力。而随意点开张大奕推广的一款眼影,通过这款微博橱窗里的商品,加入淘宝购物车后,便可进入到张大奕在天猫的旗舰店购买,从而完成从微博到天猫的购买闭环。实现了张大奕所说的“全网种草、站内收割的模式”。

简单来说,如涵的商业模式主要是通过两种方式获取收入:一是产品销售,在网上商店销售自己设计的产品,目前主要包括女装、化妆品、鞋子和手提包。二是服务:向品牌、在线零售商和其他商家提供KOL销售和广告服务。也正因如此,当前如涵三大核心业务为:红人经纪、营销推广、电商业务。

基于此,除了张大奕,如涵还孵化了一批网红。按照冯敏曾经对如涵商业模式的解释,“在找到有品味和魅力的优质女孩后,如涵为她们提供店铺的供应链服务,通过社交媒体放大她们的影响;网红女孩则利用个人魅力指数引导粉丝消费,获得利润分成。”

招股书显示,目前如涵有113个签约的网红(KOL、意见领袖)、1.484亿粉丝、91个自营网店(复购用户39%)。

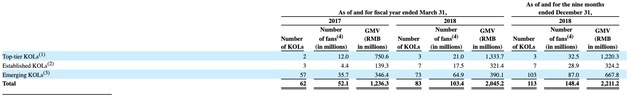

尽管孵化网红上百,但记者注意到,张大奕依然在如涵占据绝对的C位。招股书显示,在2017财年、2018财年、2019财年前三季度,顶级KOL贡献的GMV占比分别为60.7%、65.2%、55.2%。其中2018财年、2019财年前三季度,顶级KOL有3名,张大奕排在首位,微博粉丝数比排名第二的大金多665万。张大奕有权从如涵以她的名义开设的在线商店获得49%的净利润。

图片来源:如涵招股书截图

而除去如涵排名前十的KOL,剩下103名签约网红9个月贡献的GMV约6.7亿元。算下来,平均每人每月贡献的GMV约72万元。

IPO背后:业绩增速明显放缓、净亏损持续扩大 资本着急套现?

相比一些竞品大多处于B轮以下融资阶段,如涵这几年迅速扩张的背后,离不开资本的加持和持续的资本运作。

如涵控股官网显示,自2014年获得软银赛富A轮融资后,接连在2015年获得联想君联资本数千万B轮融资、2016年阿里巴巴3亿元C轮融资。在2016年,如涵GMV超过10亿,估值31亿。此外,2015年7月如涵就通过借壳克里爱在新三板挂牌,至2018年4月摘牌。

图片来源:如涵官网截图

值得一提的是,统计显示,网红产业融资规模普遍不大。懿坤资本创始合伙人高懿接受《每日经济新闻》记者采访时表示,即便有个人品牌的一二线国际巨星,也很少听说做到特别大可以上市的。对于一些大资本来说,也很难判断,所谓的网红怎么去区分,究竟有多红、有多少变现能力、以及时间持续度,这里面包含特别多的因素,这样一来成功的难度就会比较大,这或许也是许多大资本没有在网红经济这块过多聚焦的原因。

另一方面,如涵新三板挂牌后,业绩遭遇增速放缓、净亏损持续扩大的尴尬。

招股书数据显示,如涵2017财年GMV为12亿元、收入5.8亿元;2018财年GMV为20亿元,收入9.5亿元;2019财年前9个月(2018年4月1日到12月31日)GMV为22亿元,收入8.5亿元。

但按照季度经营数据来看,2017-2019财年,如涵第三季度的营收分别为2.51亿元、4.08亿元、3.85亿元,可以看到2019财年第三季度的营收不增反降。而2017-2019财年,如涵前三个季度的总营收分别为4.38亿元、7.51亿元、8.56亿元,其中2018、2019财年前三季度营收同比增长分别为71.5%、14.0%,增速也是明显地放缓。

招股书同时显示,如涵2017财年、2018财年净亏损分别为4014万元、8995万元;2019财年前九个月净亏损5750万元,相比上年同期净亏损2613万元仍在持续扩大。

图片来源:如涵招股书截图

在电子商务研究中心主任曹磊看来,如涵的网红定期在社交平台“上新”,为新一季或新一系列的服装及配饰开展新的营销活动,粉丝对网红的喜爱以及网红与粉丝的互动使得粉丝的购买率高、复购率高,部分爆款可在几分钟内销售一空。而如涵2019财年前九个月之所以亏损扩大,曹磊认为主要是由于产品销售和营销费用、履行费用等项目的支出较多。

从招股书数据可以看到,如涵的营收主要由产品销售收入和KOL销售和营销服务收入两部分构成。截至2018年12月31日,如涵已经与501个品牌及其他28家网络零售商合作。

不过,近三年,随着如涵整体营收的增加,原本占收入大头的产品销售收入在总营收的比例在不断下降,服务收入比重却在不断上升。招股书数据显示,2017财年、2018财年、2019财年前三季度,产品销售收入占总营收的比重分别为99.1%、96.3%、88.3%;服务收入的比重则从2017财年的0.9%上升到了2019财年前三季度的11.7%。

“网红电商确实如人们通常所说的一样,省去了从淘宝、京东等平台购买流量的成本,但是为了打造网红、维持网红的知名度和热度需要花费一笔不菲的网红维护费,其实就是变相的流量购买费用。”曹磊说。据了解,要完全开发出一个KOL通常需要5-8个月时间。

2018年4月,如涵正式终止在全国中小企业股份转让系统挂牌。至于为何在挂牌不到三年时间便退出新三板,据如涵当时公告称,是“因未来发展及战略规划的需要”。

业内人士则普遍认为,如涵资本运作的轨迹可能说明其可能存在两个方面的问题,一是企业本身的财务状况并不是很稳定,二是背后的大机构股东有退出时间套现的压力,所以才会跟着资本走。

曹磊在接受《每日经济新闻》记者采访时也认为,“如涵从新三板摘牌到赴美IPO背后的重要推手或许是着急想要退出变现的资本。通常,国内的私募股权基金退出周期多在3-5年,以此推算,确实到了如涵的投资人们需要变现的时刻了。此外,经营方面遇到问题也是外界猜测的原因之一。”

对此,懿坤资本消费合伙人陆丽羽告诉记者,一般来说,对于现金流很充裕的消费品企业,有一定品牌号召力的企业,资本是很难去绑架它(企业)的,“就算资本有退出需求,但企业挂新三板,也得不到预期的露出及曝光。就新三板而言,一开始时各地区政府多少有补贴,后面的挂牌维护费用还是需要企业自身承担,新三板也没什么交易量,所以资本还要为企业真正获利多考虑。”

而无论是新三板还是纳斯达克,高懿则认为,这两个渠道的上市门槛,不管从对企业的财务状况还是盈利要求等各方面,门槛都非常低。这两个市场的融资能力相对来说是比较缺乏的,并不是一个特别好的融资选择。选择这两个市场上市,企业有可能是出于完成资本层面的压力要求,如果企业上市主要目标不是融资考虑的话,打造品牌、对资本的诉求也是可能考虑的方面。

如涵模式堪称现象级 “红人红货”博弈惨烈

无论如何,如涵的赴美上市之举,仍是近年国内网红电商曲折发展中历史性的高光时刻。那么,在国内历经了近10年的网红生意,究竟是否将因此重新迎来历史性的春天?答案或许并不如想象的那么乐观。

平台已入驻网红3000+、深谙网红运营的美红网CEO王首鹤向《每日经济新闻》记者介绍,网红主要有三种合作方式:第一种签约形式是全约,就是网红的吃喝拉撒、商演等全部都由公司负责;第二种是半约、部分约,比如美红网只去负责网红的内容策划部分,或者负责网红的广告、商演部分;第三种叫合作约,网红本人和美红网签订战略合作,他会给平台更高的配合度、更低的价格,比如说市场价是10万,内部价则是1万,除了金钱可能还有资源互换方面的合作。

据王首鹤了解,如涵签约的113名网红应该是全约的,即360度孵化打造,不与其他平台合作。

图片来源:如涵招股书

而对于除去以张大奕为代表的、排名前十的KOL,如涵其余103名签约网红目前平均每人每月贡献72万元GMV的水平,在行业中究竟处于怎样的竞争力?对此,王首鹤告诉记者,“淘宝的直播职业网红有几万个,做得比较好的前十名,每个人的月销量大概在两三百万到一两千万之间。”因此,相对来说,如涵其余103名网红月入贡献不及百万,还是小网红。

此外,为业内共识的是,商场如战场,网红圈也不例外。2017年,当外界还在惊讶于张大奕成为公众眼中的“电商网红第一人”仅仅用了两年时间之时,被称为“淘宝直播一姐”的薇娅2018全年创造了引导27亿交易额的“奇迹”。

“网红们在产品端的更新、个人直播风格、个人素质提升方面,每个人都有瓶颈,必须通过不断地转型、不断创新,才能够达到新的高度。”王首鹤说。

在王首鹤看来,“抖音、小红书的崛起,大量的新生代的网红产生了,而且他们更加垂直、更加具备吸引力。这些新生代的网红,他们更适合他们的粉丝。博弈是非常惨烈的。

“你的企业模式再好,团队规模再大、资本再大,都没有用,归根结底还在于你签约的网红能够给别人带来什么价值,你的团队核心的创意和创造内容的能力,能够为企业和网红带来什么样的提高和增长。”王首鹤如是说。

再聚焦到如涵三大核心业务本身:一是红人经纪,包括挖掘、培养、孵化新媒体意见领袖;二是营销推广,包括从广告代言到品牌营销全案咨询;三是电商业务,包括利用红人形象全方位打造优质店铺品牌。从其角色定位来看,如涵被认为是为网红电商提供基础服务的公司。

王首鹤分析了上述三大大板块业务的具体内容。其中,网红孵化不是作为一个创收的方式,主要用来吸引大量的网红人才,加入这个团队。

第二块也做品牌广告和品牌代言,就是广告公司、公关公司的业务,这个部分主要是利用自有的网红资源包括红人、艺人资源,把红人艺人当做一个自媒体的KOL,然后来做软性的植入、品牌的背书。

第三块会吸引很多产品方、电商的供应链端。其目的有两个,一是收取一定的广告和服务费用,二是为了吸引更好的产品。

实际上,“如涵在网红电商领域确实是扎得比较久的,对于网红销售和卖货,他们是有很丰富的经验的。”王首鹤坦言,不过他也认为,如涵的商业模式同时也具有一定的现象级。

什么叫现象级呢?他解释道,就是每一个超级网红的火的背后都有一定的偶然性、运气成分在里面,这种偶然性促成了这样一个超级网红的出现。

利用超级网红和她的光环,然后这个团队其实就是做了这些事情。“相当于横向的产业链延伸和纵向的产业链延伸。从企业端产品、到网红、到消费者端的粉丝运营,是这样一个纵向的链条;而横向业务包括广告业务、销售分佣的服务、中间销售分成、网红团队孵化等,就可以横向纵深了。这都是资本带来的一个效应。”王首鹤说,如涵的核心手里签约的网红,这些签约网红,核心是张大奕,其他网红也在打造和孵化的过程当中。

曹磊则表示:“如涵的创新,在于前端通过网红的形式获取了大量的流量,这是最体现其核心竞争力的地方。从公司的一系列布局中,可以预测未来如涵控股将在不断强化主营业务的基础上,通过境内外品类的拓展来实现更大的增长,同时,如涵也可能会通过加强投资的方式来完善业务布局。”

在3月4日一年一度的天猫金妆奖大会上,张大奕在年度美妆内容创作者的红人榜中位列第二名,名头依然响当当。在她看来,对于并不陌生的网红经济,要感怀初心,做最符合这个时代特性的一些东西,还是回归到网红经济的本质,无非就是内容、社群、零售这三个板块。

“网红一定要具备挖掘优秀产品的这种眼睛和并具备一定的公信力。”王首鹤认为每个网红都应该有一个自己非常垂直的领域,真正的(网红)电商发展到最高阶段,应该是“红人红货”。

所谓“红人红货”,即这个网红绑定了某品牌、产品,这个品牌和网红是共同来成长的。产品质量不断在提高,这个网红的经营粉丝的能力、个人素质、团队知识的价值也应该越来越高。这样进行的匹配,才能保持一种公信力,始终能黏住消费者、粉丝。

至于对融资和企业上市方面的考虑,王首鹤在接受每经记者采访时表示,不是每个企业都适合融资,IPO不代表企业的新生,也并不是企业崛起的开始。“因为融资带来的是企业高速发展,在IPO之前,实际上通过资本催生,加快企业成长,企业可能产生包括管理漏洞、团队的人才队伍、业务的程序性、盈利能力等各方面问题。2019年之后,一个企业必须要具备盈利能力、强大的价值产生的能力。”

在多数业内人士看来,如涵一方面与资本共舞、又较大程度依赖张大奕等数量极为有限的顶级KOL,未来在惨烈的网红商场博弈中如何持续应对和突围,仍将面临不小挑战。

对此,《每日经济新闻》记者多次致电如涵公司电话,如涵的员工表示公司没有相关负责采访的对接人,针对IPO事宜也没有采访需求。与此同时,记者在张大奕的官方微博提出的相关采访需求,截至发稿,也尚未收到任何回复。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP