每日经济新闻 2019-02-18 19:47:31

明天,西安银行将首次公开发行A股股票,发行价4.68元/股,这意味着该行离成为“西北地区首家A股上市银行”只差最后的临门一脚。

每经记者 张祎 每经编辑 姚祥云

每日经济新闻 制图

2月18日,西安银行(600928.SH)发布首次公开发行A股股票公告,宣布将以4.68元/股的发行价,发行444,444,445股新股。网上和网下申购时间为2019年2月19日。

公告显示,西安银行拟上市地点为上交所,本次发行全部为新股,不进行老股转让。回拨机制启动前,网下初始发行数量为311,111,445股,占本次发行总量的70%;网上初始发行数量为133,333,000股,占本次发行总量的30%。

公告当日,西安银行高层在网上与投资者交流时透露,目前该行正在加紧推进申请金融租赁牌照进程,申请基金管理和资产管理业务等牌照和基金托管资质,持续推进多元化综合经营战略。

公告显示,西安银行本次发行新股,网上申购简称“西银申购”,网上申购代码为“730928”。其中,网下申购时间为9:30~15:00,网上申购时间为9:30~11:30,13:00~15:00。

西安银行此前发布的公告显示,其A股IPO初步询价工作于1月18日完成。截至1月18日15时,保荐机构(主承销商)中信证券通过上交所网下申购电子平台共收到2100家网下投资者管理的4248个配售对象的初步询价报价信息,报价区间为2.95元/股~5.00元/股,拟申购数量总和为1205.72亿股。

在发行价方面,西安银行和中信证券根据初步询价结果,综合考虑发行人基本面、所处行业、市场情况、可比公司估值水平、募集资金需求及每股净资产等因素,协商确定本次发行价格为4.68元/股。

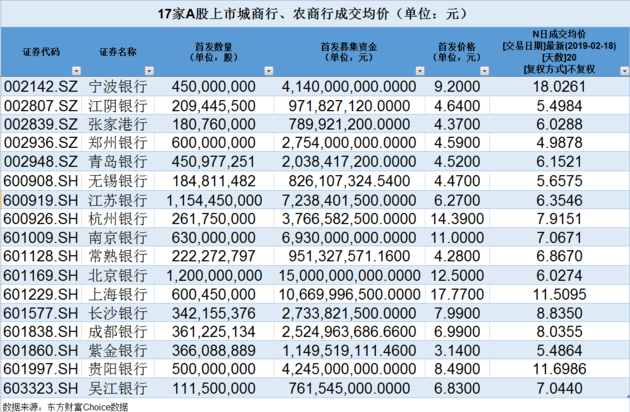

根据Choice统计数据,《每日经济新闻》记者梳理发现,截至2月18日,西安银行此次新股发行价低于其它17家A股上市城商行、农商行各股票最近20个交易日的成交均价(不复权)。

西安银行披露,若每股收益按照2017年度经会计师事务所遵照中国会计准则审计的扣除非经常性损益前后孰低的归属于母公司所有者净利润除以本次发行后总股本计算,4.68元/股的发行价对应的市盈率为10.28倍;若每股收益按照2017年度经会计师事务所遵照中国会计准则审计的扣除非经常性损益前后孰低的归属于母公司所有者净利润除以本次发行前总股本计算,4.68元/股的发行价对应的市盈率为9.25倍。

值得一提的是,以单一账户申购上限13.3万股计,若要网上顶格申购,需配市值133万元。

若本次发行成功,预计西安银行将募集资金20.8亿元,扣除发行费用7571.5万元后,预计募集资金净额约20.04亿元。西安银行曾在招股书中表示,本次公开发行新股所募集的资金扣除发行费用后,将全部用于充实该行核心一级资本,进一步夯实该行资本实力,以增强抗风险能力和盈利水平,带动各项业务持续健康发展。该行还承诺,募集资金将不投向房地产、过剩产能行业、类金融及高杠杆率企业,并加强对募集资金的管理,合理有效使用募集资金,积极提升资本回报水平。

公开信息显示,2019年1月,证监会核发了西安银行的A股IPO批文。西安银行首次公开发行A股股票在即,意味着该行离成为“西北地区首家A股上市银行”只差最后的临门一脚。

2月18日,对于首次公开发行A股,西安银行在上证路演中心举行了网上投资者交流会。该行高层主要成员以及保荐机构中信证券在线回答了投资者关心的问题。

对于投资者提出的“上市对于完善公司规范管理,提高核心竞争力等方面有什么促进作用”的问题,西安银行党委书记、董事长郭军表示,首次发行并上市后,西安银行将转变成一家在A股上市的公众银行,这将促进该行在经营机制、管理理念和运作模式等方面发生转变。

西安银行党委副书记、董事、行长陈国红则在交流会上透露,目前该行正在加紧推进申请金融租赁牌照进程,申请基金管理和资产管理业务等牌照和基金托管资质,持续推进多元化综合经营战略。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP