证券时报网 2018-11-13 21:10:22

近日全球最大的对冲基金桥水基金发布了一篇看好中国资产的报告,报告中指出近期外资正加快流入中国股票和中国债券两个资产类别。无独有偶,全球知名做空机构香橼也开始唱多中国市场并开始做多部分中国公司股票。而在这背后,A股正发生3大深刻变化,由此对全球资本吸引力增强。

近日,全球最大的对冲基金桥水基金发布了一篇题为《向中国资产的转向正开始》(The Shift to Chinese Assets Is Beginning)的内部报告,中心思想是,如果全球资产的配置与各经济体的经济规模、地位、金融资产相匹配,对中国资产的配置还有巨大的提升空间。

桥水的报告指出,近期外资正加快流入中国股票和中国债券两个资产类别。

全球知名做空机构香橼研究创始人Andrew Left近日也180度大转弯,唱多中国市场,并开始做多部分中国公司股票。

全球最大对冲基金——桥水基金于10月份发布了一份《向中国资产的转向正开始》的报告,这篇报告提到:

全球资产在美、欧、日、中四个经济体的配置中,目前中国占比不到10%,美国占比超过50%。也即,相比中国经济规模,地位及其金融资产,这一配置相对较低,中国资产的配置未来将进一步提升,而做出此判断主要基于以下几个原因:

中国资产市场已显示出各种改善迹象,对于全球投资者而言,中国资产提供了独特的分散化收益。比如从中国债券来看,最近几个月,来自监管层的系列措施,包括明确外国人的税收待遇,实现批量交易,实施券款兑付结算,以准备宣布2019年将中国债券纳入彭博巴克莱全球综合债券指数。

资料显示,桥水基金是世界头号对冲基金,在业内有着巨大影响力。

中国基金业协会备案登记信息显示,桥水基金在中国布局的桥水投资已于10月9日成立了首只私募基金“桥水全天候中国私募投资基金一号”,随后该基金于10月17日在基金业协会完成备案,托管人是招商证券。该基金采用的是桥水基金最擅长的全天候策略。据悉,1996年,桥水基金发行“全天候”对冲基金,并开创性地运用风险平价管理投资组合。

据Wind数据,包含桥水在内,截至目前,已经有摩根士丹利、富达、瑞银、富敦、英仕曼、惠理、景顺纵横、路博迈、安本、贝莱德、施罗德、安中、元胜、桥水、毕盛、瀚亚投资等16家外资机构纷纷登记备案,合计发行私募基金产品已超过了20只。而今年以来,外资私募更是加快布局中国A股,尤其下半年以来,集中发行和备案了多只外资私募产品。

(部分截图,根据wind协会公布数据整理所得)

除了桥水之外,知名做空机构香橼研究创始人Andrew Left对中国市场也从唱空开始转向唱多,态度180°大转弯。Left昨日在路透2019年全球投资展望峰会上表示,“中国市场存在价值”,“比起亚马逊,我绝对更愿意买阿里巴巴。”

“你以为中国不灵了?”Left提到投资者对当前中国经济形势的看法时表示,“很多股票已经跌到了值得买入的程度,中美贸易摩擦的负面影响可能也不像最初预期的那么严重,因为中国需求增长如此迅速。”

值得一提的是,Left还表示,当他发起自己第一支对冲基金时,中国或将是他投放客户资金的首批目的地之一。

安本标准投资管理环球策略主管Andrew Milligan在接受时报君(微信ID:wwwstcncom)采访时表示,从目前来看A股在经历持续调整后,估值基本到了一个合理水平,海外投资者不断增配A股也释放出一个信号,那就是A股将是外资机构在未来资产配置的一个主要点,但同时也需要注意,虽然A股从估值上来讲已经到了合理位置,但由于市场环境以及投资者不成熟,受情绪波动影响较大,短期内很难判断A股见底,但从长期来看,应该是布局好时机。

安本标准投资管理中国股票投资主管姚鸿耀也向时报君表达类似观点,受中美贸易摩擦影响,投资者情绪在接下来较长一段时间仍会脆弱,今年中国股票估值显著调整,反映投资者情绪基本因素存在落差,投资者应注重企业的业务模式和增长前景是否会受外围因素拖累,对于中国经济的长远发展,以及国内一些资产负债状况稳健、着重公司管理的优质企业,对其前景依然抱有极大信心。

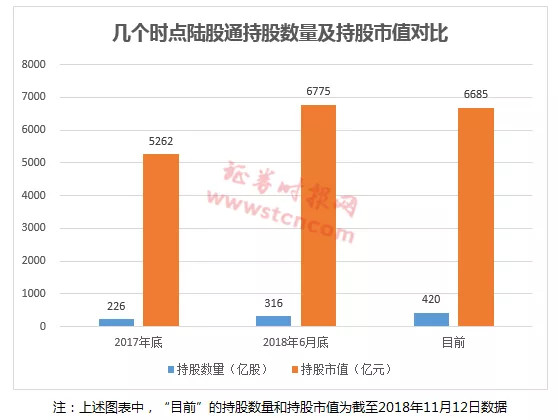

陆股通规模的变化很大程度上能体现外资对A股市场的介入程度。

据时报君(微信ID:wwwstcncom)统计,即便年内A股市场总体出现大幅调整,但陆股通的规模总体仍然增长显著。

数据显示,2017年底,陆股通合计持有的A股数量为226亿股,至2018年6月底时,持股数量增至316亿股,而截至目前,已增至420亿股,较2017年底接近翻倍。

从持股市值来看,陆股通在2018年6月底也较2017年底出现一定增长。

由于A股市场2018年三季度以来调整幅度较大,目前陆股通的持股数量较2018年6月底虽有明显增长,但持股市值较当时略有下降。

总体来看,若不考虑股市价格波动,陆股通当前对A股市场股票的配置数量已较2017年底接近翻倍。

另一方面,从2018年各月互联互通机制下北上资金(陆股通)的交投情况来看,除了2018年2月和10月出现净卖出外,其他月份均呈现净买入,其中5月份的净买入规模达509亿元,暂为年内最高的一个月份。

今年6月1日,A股正式纳入MSCI,外资在正式纳入前提前配置A股,这是今年5月份北上资金加速买入A股的主要原因。

而从11月份的情况来看,不到半个月的时间,北上资金(陆股通)已净买入345亿元,按此趋势,11月的北上资金净买入规模或将创出年内又一高点,有望超越5月时的水平。

另外,对比A股上市公司财报中前十大股东或流通股东中QFII持股数据来估算(注:QFII持股只能统计到前十大股东或流通股东中的持股,并非QFII全部持股),以QFII形式投资A股的外资今年以来也在增长。

Wind数据显示,2017年底,前十大股东或流通股东中现身的QFII持有的A股数量约86亿股,按照同样的统计口径,2018年三季度末QFII持有的A股数量约为100亿股。

事实上,相比以往,中国资本市场今年已经出现一些深刻变化,大大增强了对全球资本的吸引力。这些变化包括不断强化对任性停牌的监管,并出台史上最强停复牌制度,使A股停牌率基本降至与境外市场的同一水平。此外,MSCI和富时罗素两大国际指数公司正式纳入A股,也提升了A股市场的国际化水平。

重大变化一:“任性停牌”得到遏制停牌率已降至国际水平

任性停牌、长时间停牌一直是A股市场一大怪象,牺牲了投资者的交易权,推升了投资者的资金成本,长期为人诟病,此前一直是A股入MSCI的阻力因素。

不过,2018年以来,A股市场对上市公司任性停牌的监管不断加强。

今年8月,深交所表示,将优化重组停牌制度,坚决遏制“随意停”“任意停”“长期停”现象,停牌不再是重组标配。

11月6日,证监会出台《关于完善上市公司股票停复牌制度的指导意见》,从制度上进一步规范上市公司的停牌,被称为“史上最强停复牌制度”。

上述指导意见内容包括确立上市公司股票停复牌的基本原则,最大限度保障交易机会;压缩股票停牌期限,增强市场流动性;强化股票停复牌信息披露要求,明确市场预期;加强制度建设,明确相应配套工作安排等四个方面。

根据证监会要求,停复牌原则明确以不停牌为原则、停牌为例外,短期停牌为原则、长期停牌为例外,间断性停牌为原则、连续性停牌为例外。

此外,对于以往上市公司常以重大事项为由停牌的情形,证监会要求,上市公司发生重大事项,应当按照及时披露的原则,分阶段披露有关事项的具体情况,不得以相关事项不确定为由随意申请股票停牌,不得以申请股票停牌代替相关各方的保密义务。

11月9日晚间,上交所官网也发文称,将按照《意见》要求,抓紧落实,尽快修订停复牌规则,培育形成以不停牌为原则、停牌为例外,短期停牌为原则、长期停牌为例外,间断性停牌为原则、连续性停牌为例外的长效机制。

数据显示,2018年11月13日,仍处于停牌状态的上市公司数量为51家,占A股上市公司总数的1.43%,这一停牌率已与境外市场基本处于同一水平。

重大变化二:完善法律法规为股份回购提供制度保障

根据美股等其他发达资本市场的经验,股份回购已成为这些市场长期走牛的最主要因素之一。美股不少公司回购规模在数十亿美元,而整个美股市场回购金额常年保持在千亿美元级别。相比较之下,A股的回购规模要逊色很多。

股份回购在A股市场早已有之,不过原有公司法规定的允许上市公司进行股份回购的情形较少,对回购的限制较多,相较于股东进行的股份增持,A股上市公司进行的股份回购的公司数量和金额规模长时间都不大,尽管在今年已有大幅改观。

相关部门显然已认识到股份回购对于上市公司和整个证券市场的重要作用。

今年9月6日,证监会会同有关部门提出完善上市公司股份回购制度修法建议,就《中华人民共和国公司法修正案》草案公开征求意见。

一个多月之后,第十三届全国人大常委会第六次会议审议通过了《全国人民代表大会常务委员会关于修改<中华人民共和国公司法>的决定》(以下简称《修改决定》),对公司法第一百四十二条有关公司股份回购的规定进行了专项修改,自公布之日起施行。

在相关法律法规修改后,A股市场已出现不少根据新的法律法规推出的回购计划,显示相关修法对A股上市公司回购已开始发挥作用。

上市公司回购数量和规模的增加将进一步提升A股市场的吸引力,增强外资投入A股市场的信心。

重大变化三:MSCI和富时罗素年内相继纳入A股为A股融入全球进一步扫清障碍

今年5月中旬,MSCI明晟公司公布了一系列MSCI指标的半年度审查结果,其中包括MSCI中国A股指数和MSCI中国股票指数,A股纳入标的获确认,6月1日正式执行,标志着A股市场正式纳入MSCI,纳入比例为2.5%。

今年9月,MSCI进一步上调A股纳入比例至5%。

此后,MSCI又宣布,未来将中国大盘A股的纳入比例从5%增加到20%,于2019年5月半年度指数评审和2019年8月季度指数评审这两个阶级分步实施,并将创业板加入符合MSCI指数条件的证券交易所名单。

在MSCI不断加码纳入A股的同时,另一大国际指数公司富时罗素也不甘人后。

9月27日,富时罗素(FTSE Russell)宣布,将把中国A股纳入其全球股票指数体系的次级新兴市场指数。在当天下午举行的“富时罗素2018年中国A股评估结果新闻发布会”上,富时罗素首席执行官麦思平(Mark Makepeace)表示,中国也有望进入“可能被纳入富时全球债券指数”的观察名单中。

证券时报网 罗曼 胡华雄

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP