证券时报网 2018-10-16 07:43:43

16日,独角兽企业迈瑞医疗正式在创业板上市。迈瑞医疗此次IPO募资总额为59.34亿元,扣除发行费用后的募资净额为57.52亿元,不论是IPO募资总额,还是IPO募资净额,均创下创业板有史以来的新高。

创业板将新添一“巨无霸”。

根据公告,迈瑞医疗将于2018年10月16日(即今天)在创业板上市。

数据显示,迈瑞医疗的IPO看点颇多,创下了创业板多项指标之最。

看点一、创业板募资金额最高的IPO

迈瑞医疗此次IPO募资总额为59.34亿元,扣除发行费用后的募资净额为57.52亿元,不论是IPO募资总额,还是IPO募资净额,均创下创业板有史以来的新高。

在此之前,创业板募资额最高的公司为宁德时代,其募资总额为54.62亿元,募资净额为53.52亿元。

除了这两家公司外,历史上其它创业板公司IPO募资额均不超过30亿元。

看点二、年内给保荐人和承销商带来最多收入的创业板IPO项目

迈瑞医疗此番IPO,保荐机构为华泰联合,联席主承销商为华泰联合和中银国际。

资料显示,迈瑞医疗IPO的发行费用1.83亿元,为创业板史上最高。

其中承销及保荐费为1.39亿元,为创业板史上第四,年内第一。这意味着,迈瑞医疗是今年以来给券商带来收入最为丰厚的IPO项目。

在揽得大额承销及保荐费的同时,主承销商还收获另外一项“红包”。

迈瑞医疗新股此番遭弃购39.46万股,弃购金额达到1925.51万元。这一弃购金额也创下创业板史上新高。

按规定,弃购的股票将全部被主承销商包销,由此迈瑞医疗也创下主承销商包销金额最高的创业板IPO纪录。

看点三、扣非后成创业板最赚钱公司

迈瑞医疗今年上半年实现营业收入68.08亿元,同比增长24.35%,实现归母净利润18.72亿元,同比增长55.25%。

按照今年上半年的营收来计,迈瑞医疗的营收能挤进创业板前十,位居第八的位置,低于宁德时代、欣旺达,但高于力源信息和英唐智控。

迈瑞医疗最为突出的显然是其盈利能力。统计数据表明,按照今年上半年的归母净利润来计,迈瑞医疗的净利润仅次于光线传媒,高于三聚环保、温氏股份,成为创业板第二赚钱的公司。

考虑到光线传媒的上半年归母净利润中绝大多数为巨额投资收益贡献,其扣非净利润仅为2.26亿元,这样来看,迈瑞医疗是上半年创业板最赚钱的公司。

迈瑞医疗预计今年前三季度实现营业收入101亿元至104.5亿元,较上年同期增长21.03%至25.23%,预计实现归母净利润28亿元至30亿元,较上年同期增长40.42%至50.45%,预计实现扣非净利润27.5亿元至29.5亿元,较上年同期增长36.67%至46.61%。

看点四、募资主要用于信息系统建设和营销服务体系升级

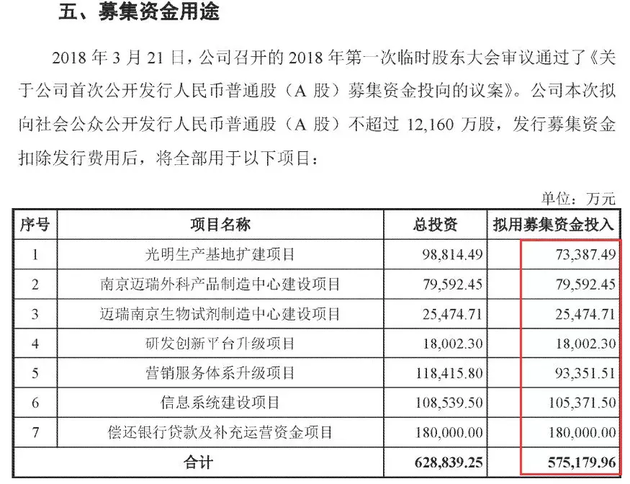

根据此前的招股说明书,迈瑞医疗此次募集资金在扣除发行费用后,拟投资项目最大的一块为信息系统建设,拟投入募集资金10.54亿元;其次为营销服务体系升级项目,拟投入募集资金9.34亿元;接下来分别是南京迈瑞外科产品制造中心建设项目和光明生产基地扩建项目,拟投入募集资金7.96亿元和7.34亿元。

此外,公司还计划用18亿元募资资金偿还银行贷款及补充营运资金。

看点五、望与宁德时代争夺创业板市值第一股

迈瑞医疗发行价48.80元,发行后总股本为121,569.13万股,照此计算,在未上市前,公司总市值已为593.26亿元。

目前创业板市值超过上述值的公司只有宁德时代、温氏股份、爱尔眼科、智飞生物等4家公司。

迈瑞医疗只要在今天上市首日达到44%的涨幅上限,其市值就可达到854.27亿元,这一市值就会超越智飞生物、爱尔眼科目前的市值。

如果能在上市后有6个涨停,其市值将达到1375.80亿元,开始超过温氏股份目前的市值。

如果能在上市后有8个涨停,其市值将达到1664.77亿元,开始超过宁德时代目前的市值。

看点六、外部条件对公司或有一定的影响

不过,迈瑞医疗虽然盈利能力较强,但也存在一些风险。

公司在招股说明书提到,2018年3月,美国计划对中国航空航天、高性能医疗器械等产品加收25%的关税。根据美国贸易代表办公室公布的建议征收中国产品关税的清单,公司对美国出口的监护仪、彩超、麻醉机及配件等产品在拟加征关税的范围内。

2017,公司销往美国的产品(谨慎考虑,假设全部销往美国的产品均在加税范围内)关税完税金额为7.54亿元,如果加征25%关税,关税金额为1.89亿元,占2017年归母净利润25.89亿元的比例为7.28%。

如果公司无法将相关成本转移至下游客户,将对公司净利润造成一定不利影响。此外,公司部分原材料的原产地为美国,目前相关原材料的采购渠道顺畅。

(声明:文章内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP