证券时报网 2018-08-17 22:19:04

A股仍在探底的途中,而外资进入A股的力度并未因此而减少,会再次“被外资捡了便宜”吗?

本文力图回答这几个问题:

1、目前外资实际持有多少A股?

2、MSCI和罗素接下来会有什么行动?

3、目前A股的估值,对于外资的吸引力有多大?

4、历史上QFII等投资A股的偏好、投资策略是什么?

图片来源:摄图网

图片来源:摄图网

QFII和RQFII制度的建立、内地和香港互联互通渠道的打通,以及A股纳入MSCI,都是A股融入国际市场的一个个注脚,这些制度和举措也使得外资逐渐成为A股市场一股举足轻重的力量,改变着A股的市场结构。而外资凭借其稳健的投资风格,往往逆短期趋势而动,抄到市场底部。

在试图分析外资对A股市场的影响力之前,我们有必要探讨一下外资目前介入A股市场的具体规模。

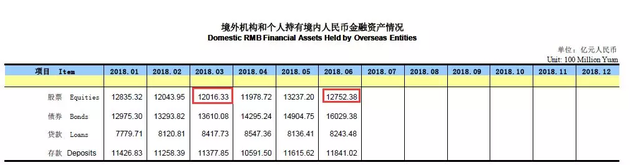

根据中国人民银行调查统计司此前在央行网站公布的数据,截至今年6月底,境外机构和个人持有的境内人民币股票资产达1.28万亿元。此前数月,该项数值一直在1.1万亿元~1.3万亿元波动,今年1月份和5月份数值相对较高,结合A股市场表现来看,主要是因这两个月股市表现相对较佳。通过上述数据推算,目前外资持有的A股股票资产保守估计仍将超过1万亿元。

另据沪深交易所的数据,A股市场总的流通市值约为38万亿元,由此计算,外资持有的A股股票占到了A股市场流通市值的3%左右。

数据来源:中国人民银行

数据来源:中国人民银行

外资投资A股主要通过何种渠道呢?目前来看,外资主要通过陆股通(含沪股通和深股通)和合格境外机构投资者制度(含QFII和RQFII)两种渠道。

根据国家外汇管理局数据,QFII累计获批额度已达1004.59亿美元,RQFII累计获批额度达6220.72亿元人民币,如按照目前的汇率计算,QFII和RQFII合计已获批的可投资额度实际已达到1.3万亿元人民币。

另外,互联互通机制下已不再设总额度限制,而MSCI将A股的纳入比重按计划将逐步提升,这些均意味着,外资对A股仍有非常大的提升空间,且从长期来看,权重会继续提升。

由于近日证监会已对《证券登记结算管理办法》作出修改,将允许在境内工作的外国自然人投资者开立A股证券账户,未来外国自然人也将成为投资A股的一股新的力量。

具体来看,根据港交所披露的陆股通持股数据,以及相应持股的股价,记者计算得出,截至8月16日,陆股通渠道持有的A股股票市值合计达6518亿元,由于港股市场国际化程度非常高,陆股通渠道持有的A股股票大体上也可视为外资持有。这其中,持股市值最高的为贵州茅台,仅这一只股票,陆股通持股市值就接近600亿元,而在持股市值居前10的股票上,陆股通合计持股市值接近3000亿元。

外资通过QFII、 RQFII形式参与A股市场的规模也在数千亿,但由于目前A股仅在财报中披露前十大股东和前十大流通股东持股数据,仅这些名单中可查到的QFII、RQFII的持股市值,合计就在千亿元以上。

沪股通、深股通是跟踪MSCI的外资布局A股市场的主要渠道。

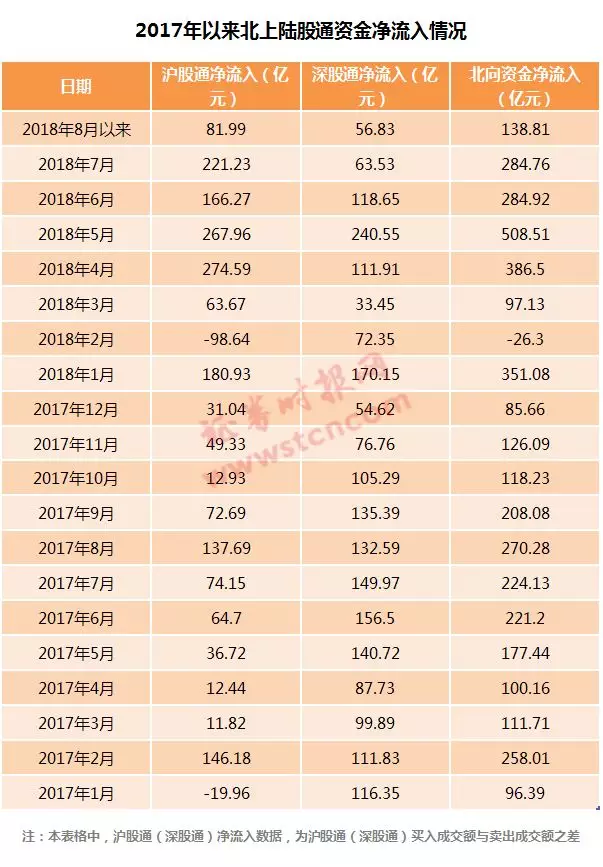

受A股纳入MSCI的影响,今年二季度北上资金净流入规模开始剧增,数据上能证明这一变化。

Wind数据显示,在今年以前,北上陆股通资金虽持续净流入A股市场,但月度净流入金额从未超过300亿元。

但从今年开始,北上陆股通资金月度净流入规模开始显著加大。今年1月份首次超过300亿元,达到351.08亿元。

更明显的变化出现在今年二季度。今年4月北上陆股通资金净流入从3月97.13亿元的基础上,骤增至386.5亿元,“入摩”前一月即5月的净流入规模最大,达到508.51亿元。

6月以来A股市场再次出现大幅调整,但6月和7月的净流入规模仍处于较高水平,仍接近300亿元。

上述北上资金净流入A股的资金规模变化与A股纳入MSCI的进程相当吻合,说明“入摩”对于外资加速进入A股具有巨大的实质性促进作用。

随着MSCI将实施纳入A股的第二步,预计北上资金净流入的规模又将有进一步的提高。

另外,不止MSCI,另一大国际指数提供商富时罗素也表达了纳入A股的兴趣和可能。

据路透社消息,富时罗素(FTSE Russell)首席执行官(CEO)马克·梅克皮斯(Mark Makepeace)近日公开表示,如果富时罗素决定下个月(9月)将中国内地股票纳入其旗舰指数,其对中国内地股票的权重可能高于其竞争对手明晟公司(MSCI)。中国证监会近日也表示,积极支持A股纳入富时罗素国际指数,提升A股在MSCI指数中的比重。

A股此前冲刺富时罗素的过程也颇为曲折。

2015年5月,富时罗素宣布将启动将中国 A 股纳入富时全球股票指数体系的过渡计划。富时罗素指数公司专门为A股设计了相应的临时过渡指数,但A股还未真正纳入富时全球股票指数体系。临时过渡指数包括富时新兴市场含A股指数,富时环球含A股指数等。

2017年9月,富时罗素对A股进行评估,但由于资本流动性和清算方面尚不能达标,A股未能纳入富时全球股票指数体系中。

根据富时官网,今年9月富时罗素将再次对 A 股进行评估。

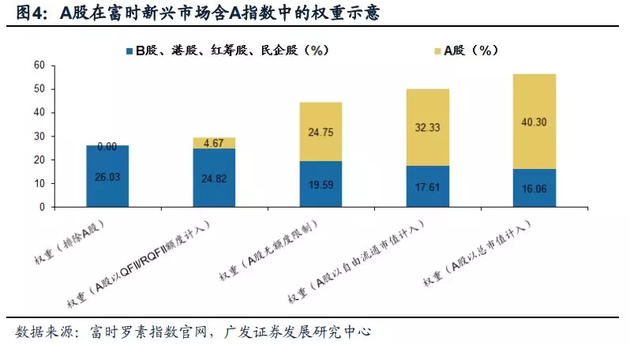

广发证券研报指出,预计纳入富时指数给A股带来的短期资金流与MSCI相当。一方面,追踪富时全球及新兴市场指数的基金规模小于追踪MSCI指数的基金规模。根据富时罗素估计,跟踪全球指数和全球新兴市场指数的被动基金中,约有40%以富时指数为基准,剩余60%则以MSCI指数为基准。另一方面,预计A股在富时全球及新兴市场指数中的权重高于MSCI。根据路透报道,富时指数给中国A股的权重可能超过MSCI指数。A股如纳入富时指数,将进一步加快A股融入全球资本市场步伐。

根据2017年10月富时罗素指数公司官网,富时罗素指数公司为客户提供3种方式来自由选择A股在富时全球含A股指数中的权重,这3种方式分别是:按照QFII/RQFII总额度分配权重、不考虑额度限制分配权重、个性化定制分配权重。

广发证券以富时新兴市场含A指数为例解释了A股权重。按照QFII/RQFII已批准总额度分配权重,则A股在富时新兴市场含A指数中占4.67%,中国其他股占24.82%;若不考虑QFII/RQFII总额度限制,A股权重上升至24.75%;若将A股以自由流通市值计入,A股权重上升至32.33%;将A股以总市值计入,A股权重上升至40.30%。

由于进入中国A股市场的外资以机构投资者为主,使得外资与中国A股市场的散户投资者存在的追涨杀跌、趋势投资的风格有着明显不同。

历史数据表明,外资在中国A股时非常注重市场的估值水平,在市场情绪处于高涨状态,估值偏高时往往选择出逃,而在市场情绪低迷、估值水平偏低时则反而乐于建仓,这使得外资常能抄到A股市场的相对底部。这一点不论是对于QFII,还是对于互联互通机制下的北上资金,皆是如此。一个显著的例子是,此前沪股通资金因常能抄到市场的相对底部,一度被坊间誉为“聪明资金”。

此外,分析外资青睐的A股股票所属行业可以发现,外资通常比较喜欢食品饮料、家用电器、医药生物等A股市场偏消费的行业以及金融等行业,这类行业公司业绩稳定,外资在A股市场处于低迷期介入,而其投资周期一般较A股市场其他类型投资者要长。长远来看,外资在投资这类行业公司的股票时,获利的确定性较高。

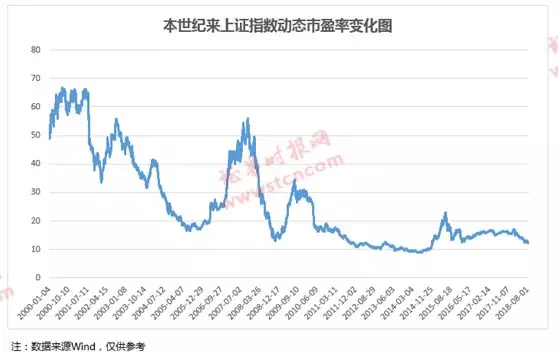

而A股市场目前的估值究竟处在一个怎样的水平呢?

Wind数据显示,截至目前,上证指数的动态市盈率为12.11倍,这一数值已逼近本世纪以来的最低点。上一波上证指数的动态市盈率低点出现在2013年至2014年间,当时上证指数的动态市盈率一度低于10倍。而本世纪以来上证指数的动态市盈率的最低点恰好出现在其间的2014年5月,当时曾低至8.9倍。在此之后不久,上证指数开始一轮显著的上涨行情,并最终迎来一波大牛市。

创业板指数的估值也是类似的情况。数据显示,创业板指数目前动态市盈率为35.28倍,已接近该指数发布以来最低位的水平。创业板指数动态市盈率的历史最低点出现在2012年四季度,当时一度低于30倍。自2013年开始,创业板指数开始了反弹。

来源:证券时报网公众号(ID:wwwstcncom) 记者:胡华雄

以上内容为每经App出于传递信息的目的进行转载,不构成投资建议。据此入市,风险自担。投资有风险,入市需谨慎。

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP