华尔街见闻 2018-07-20 16:33:00

CBOE偏斜指数高升至去年10月以来最高水平,而且偏斜指数远超VIX,预示股市未来将面临衰退,机构投资者在寻求避险手段。同样的“崩盘保护”出现于债市,CDS交易量刷新纪录。

无论美股还是美债市场,投资者的恐慌已不断发酵,从他们的“崩盘保护”措施来看,很多专业投资者认为市场未来将出现大幅下跌。

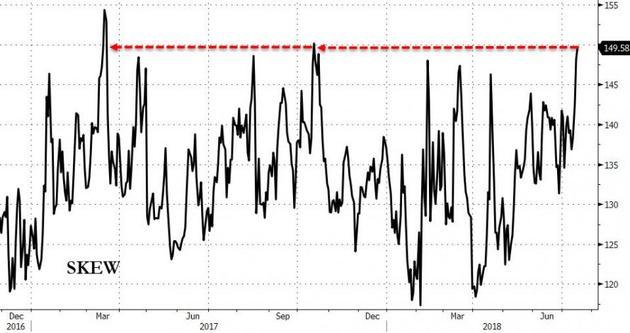

据彭博新闻,CBOE的偏斜指数高升至去年10月以来最高水平。至少这一指标反映出一些投资者的不安情绪。而在前不久,IMF也严肃警告,目前金融市场估值过高,没有意识到全球经济转弱的风险。

与VIX一样有“黑天鹅指数”之称的CBOE偏斜指数反映期权投资者预期在未来30天中会发生黑天鹅事件的概率,这一指数升高往往预示令市场极度恐慌的“黑天鹅”事件即将发生。

一般来说,偏斜指数上升说明机构对“崩盘保护”的需求高涨,因为SPX期权交易者中机构和专业投资者占大多数。以往偏斜指数一般在100到150之间变动。

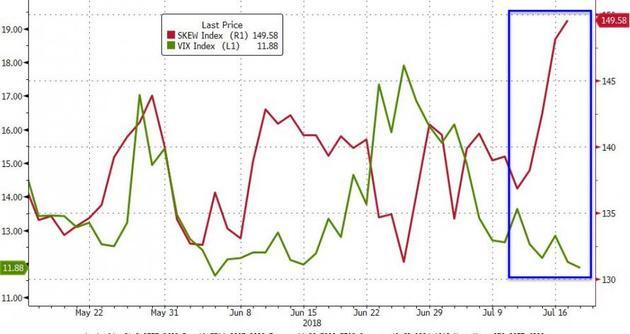

但目前一个有意思的事实是,偏斜指数与VIX波动率发生显著偏离。

这一偏离可从偏斜指数与VIX指数的比值反映出来。当偏斜指数远远超过VIX指数时,往往预示着在未来30到60天股市将面临衰退。按以往的经验来看,这时市场总体过于自信,但大型投资者比以往更注意到尾部风险,反之则相反。下图可看出,目前的偏斜指数/VIX指标已经回到了XIV 1月到2月初暴跌前的水平,说明目前大型投资者的风险意识增强。

恐慌的不仅是美股投资者,债市投资者扎堆CDS,因为他们认为市场衰退后公司债将极不好出手,流动性堪忧。

彭博新闻提到,CDX北美投资级指数(跟踪125只投资级公司债的违约互换交易额)今年上半年高达1.56万亿美元,刷新历年同期历史记录。越来越多的投资者采取了对冲措施。

花旗银行信用衍生品首席策略分析师Anindya Basu指出,为了在市场衰退时更加从容、灵活,投资者投资了更多高流动性的组合。

当市场涨势很好时,投资者也考虑流动性,但这不是他们首先考虑的因素。

美国健康的经济环境可以为投资级公司债做背书,但这也不能弥补投资者对贸易战风险和美联储收紧的货币政策的担忧。从CDS的交易趋势看,2月XIV暴跌后,投资者担心信用风险飙升。

Basu认为,当市场预期较差时,现金表现也并不好。投资者的表现说明他们认为熊市可能将至。

所以也许是时候想想,如果市场真的一片祥和,为什么专业投资者正在为崩盘做准备。

华尔街见闻 方少卿

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP