每日经济新闻 2018-06-23 20:40:03

今天(6月23日)上午,香港四季酒店,小米召开全球发售新闻发布会,为6月25日启动的IPO公开招股造势。这家创立8年,营收超千亿的新经济公司由于即将在港交所上市,引起市场关注。毫无疑问,这将是一场财富的盛宴,甚至人们已经在计算小米上市后雷军是否会成为新的中国首富。

每经编辑|何小桃

小米正迎来高光时刻。

这家创立8年,营收超千亿的新经济公司由于即将在港交所上市,引起市场关注。毫无疑问,这将是一场财富的盛宴,甚至人们已经在计算小米上市后雷军是否会成为新的中国首富。

欲戴王冠,必承其重。在享受掌声与欢呼的同时,扑面而来的是各种质疑:小米是互联网公司还是硬件公司?市盈率为何超过苹果?雷军被授予15亿美元股票激励是否合理?为什么突然取消CDR?

今天(6月23日)上午,香港四季酒店,小米召开全球发售新闻发布会,为6月25日启动的IPO公开招股造势,雷军携六大高管出席,回答了这些问题。

自从小米今年5月向港交所递交上市申请以来,市场便关心小米的商业模式到底是硬件公司还是互联网公司,因为这关系到小米估值的问题。一般情况下,硬件公司的估值想象空间远小于互联网公司。

根据小米在港交所公布的最新招股书显示,在今年第一季度,来自智能手机的收入仍是小米营收最大来源,占比67.5%;小米IoT与生活消费产品营收占比 22.4%,与上年同期基本持平;小米的互联网服务营收32.31亿元,营收占比为9.4%。

目前,硬件销售无疑是小米营收的大头,但雷军表示,虽然互联网服务占比不高,但毛利率超过60%,贡献了小米的绝大部分利润。

“小米是一家全球罕见的全能型公司,估值应为腾讯乘苹果的估值。”6月21日,在投资者推介会,雷军的这一说法曾引起不小的争议。

今天,雷军演讲中说,自己不纠结小米是硬件还是互联网公司,更在意的是小米是不是独一无二的公司,它是个新物种。“相比于苹果、亚马逊和谷歌,硬件、互联网和电商这三种能力,在这些大公司里,只有小米是唯一一家具备全方位能力的企业。”

在回答小米估值的问题时,小米CFO周受资称,小米从来没有说过自己值多少钱,小米不能评论自身估值,而过去几个月,都是市场自己炒作的。

周受资称,投资者应该从两个维度来评估小米:

首先,不需要纠结小米究竟是硬件公司还是互联网公司,实际上小米是市场上“罕见的”既能做硬件也能做互联网也能做电商的企业,未来市场肯定会给出溢价。

其次,小米的业务正处在快速增长阶段,市场的机会也非常庞大,除了手机市场的继续增长,新品类也在不断拓展,加上国际市场的拓展,同时小米走的是高效性价比陆续,能够维持持续的增长。

而根据最新的招股说明书,小米此次在香港IPO筹资最高额达61.1亿美元,IPO定价在17-22港元,按这一价格计算,小米目前估值在550亿美元至700亿美元之间。相比起此前市场传闻称小米将达到1000亿美元的估值已大幅下调。

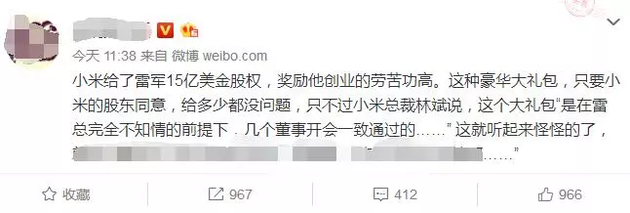

小米招股书显示,在上市前小米对雷军进行了高达15亿美元(超90亿元人民币)的股权激励。

对此,小米联合创始人兼总裁林斌称,这是董事会对CEO上市前的股权激励,在过去很多全球互联网企业、新经济公司上市时都是一个惯例,“小米不是第一家,也不是最后一家”,而且小米此次股权激励是在雷军完全不知情的前提下,在董事开会时一致赞成并通过做出的决定,过去雷军在8年间带着团队把小米做到这个规模,同时改变了制造业的情况,所以雷军获得这个股权激励是实至名归。

不过,林斌的这一说法引起了不小的争议。因为雷军作为小米董事长兼首席执行官,持股31.41%,在董事会表决一项超过90亿的股权激励计划的时候事前居然能不知道?

据21世纪经济报道消息,小米本次发售21.8亿股中65.3%为新股,34.7%为旧股。34.7%的老股合计7.56亿股,转让方具体为小米集团4个联合创始人和高管,1家PE机构。

其中,黄江吉、黎万强、刘德、洪锋4人共计卖出117888000股股份,占基准发行股份的5%,按招股价区间计算,将套现20亿港元至25.9亿港元。晨兴资本(Morningside)卖出627257000股股份,占比29%,将套现106亿港元至137.9亿港元。

另外,本次小米IPO基石投资者共有七家,包括中投中财(CICFH)认购1.91亿美元、美国高通(Qualcomm)认购1亿美元、中国移动认购1亿美元、CDB PE(国开基金)认购6700万美元、保利集团认购3150万美元、招商局认购3000万美元、顺丰速运认购3000万美元。

▲图自雷军微博

▲图自雷军微博

而据华尔街见闻,长和创办人李嘉诚个人斥资3000万美金认购小米股票,天使投资人蔡文胜也在认购名单之列,个人投资金额或在几百万美金。

同时,财联社报道称,阿里巴巴集团董事局主席马云、腾讯公司控股董事会主席兼首席执行官马化腾,均以个人身份下单小米IPO,金额在数千万至上亿美元不等。

在今天上午的发布会上,小米为何推迟发行CDR成为媒体关注的焦点,但小米并没有明确的回答。

周受资表示 “经过双方反复的讨论,为了确保CDR试点的成功,我们先申请在香港上市,找合适的时间再通过CDR实现中国的上市,这也得到证监会的认可和支持。”

对于这样模糊的回答显然媒体并不满足,于是又有媒体追问,“公司推迟CDR是不是与证监会在小米估值方面有分歧?CDR择机发行有没有确切的时间?”

周受资明确表示,小米和证监会没有分歧,小米之前也反复和监管层讨论过,最后达成共识是为了确保CDR发行质量,先上港股,再找一个合适时间通过CDR方式上A股,这会是双方觉得可以确保CDR发行成功的很重要的因素。

对于何时重启CDR发行,周受资表示,“目前没有计划”。

▲图片来源:视觉中国

▲图片来源:视觉中国

而港交所行政总裁李小加在早前猜测,小米可能在跟证监会讨论后,认为同时在两地市场上市比较有挑战性及风险,因为发行CDR涉及多种因素,规则也比较复杂,这是小米自己的选择,香港作为开放市场,一切会按照市场规则来。

据悉,7月9日,小米将作为港交所新政后第一只“同股不同权”公司登陆港股市场。

在小米之前,已有阅文集团、众安在线等新经济企业率先在港股上市,但上市后却纷纷遭遇股价“破发”的窘境,这也给即将上市的小米等公司带来了不小的挑战。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP