每日经济新闻 2018-01-16 14:05:15

1月16日,人民日报海外版刊文称:中国家庭债务率已接近美国水平要高度警惕。相关资料显示,随着中国消费对经济的贡献度增加、在贷款总规模盘子中比重增加、消费贷款中房贷、车贷等中长期贷款比重降低。从债务收入比来看,中国家庭债务问题恐怕不甚乐观。

每经编辑|秦勇

爱存钱、怕欠债、谨慎消费。这是老一辈中国人的理财观念。

但随着收入水平的提高,年轻人比从前更愿意消费了。

然而,有这样一大群人,“月入一万,花销一千”。你或许会觉得不可思议,但这恰恰是当前许多在城市打拼的年轻中国家庭的缩影。

不知不觉,中国人财务状态,已经从“怕欠债”转变到了“高负债”。今天(1月16日),人民日报海外版刊文称:中国家庭债务率已接近美国水平要高度警惕。

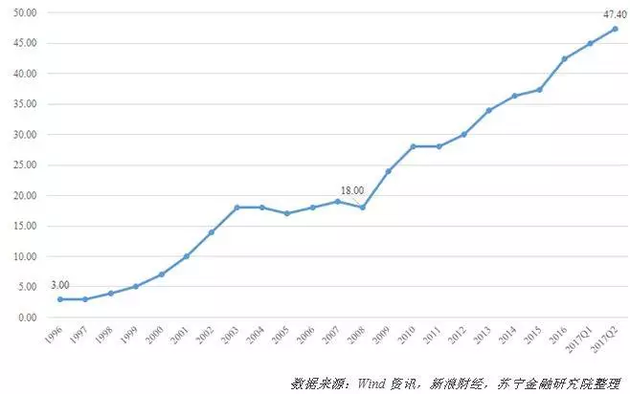

2017年11月,中国社科院国家金融与发展实验室、国家资产负债表研究中心发布的《三季度中国去杠杆进程报告》指出,居民部门杠杆率依然延续上升趋势,从2017年二季度的47.4%上升到三季度的48.6%。

居民杠杆率,是指居民部门债务占GDP的比重。1996年中国居民杠杆率只有3%,2008年也仅为18%,但是自2008年以来居民杠杆率开始呈现迅速增长态势,短短六年间翻了一倍,达到36.4%。到了2017年三季度居民杠杆率已经高达48.6%。

与老一辈相比,年轻的中国消费者特别不怕贷款:除了贷款买房买车之外,贷款买手机,贷款旅游,信用卡消费,甚至有时网购几百元的商品,也愿意用支付宝花呗、或者京东白条。因为每次消费金额不大,所以也没有在意,结果当要还钱时,才发现自己贷款买了这么多东西。

《人民日报》海外版就以北京的许先生举例。和班里大部分同学一样,许先生2010年大学毕业后选择留在北京工作:

年终奖能拿到相当于平时三四个月的工资,是笔大钱。但需要还的账也不少,去年出国游用了贷款,今年想换新手机也要走点贷款,当然占大头的是房贷。所谓快乐并不快乐着吧。

据长江商报报道,1月10日,在清华大学中国与世界经济研究中心发布的《2017中国消费信贷市场研究》显示,居民消费信贷的客户偏向于年轻群体,18-29岁年龄占比近半,超过70%的客户月收入在5000元以下。三成左右的消费信贷被用于购买家电产品。

报告称,截至2017年10月底,根据央行数据,短期住户类消费贷款由2010年1月的6821.47亿元增长至2017年10月的65594万亿,增长近10倍。

报告认为,随着中国消费对经济的贡献度增加、在贷款总规模盘子中比重增加、消费贷款中房贷、车贷等中长期贷款比重降低。职业和收入较为稳定的企业员工和公务员事业单位人员是消费信贷的客户主体,占比达85.56%。

虽然贷款购物越来越普及,但房贷依然是造成中国居民负债增加的最重要因素。中国人民大学经济学院副院长陈彦斌指出,“房贷已经成为中国家庭债务的大头。”

▲图片来源:视觉中国

▲图片来源:视觉中国

上一轮房价上涨,一方面源于部分家庭加杠杆购房的投机性行为,另一方面源于一些年轻家庭在“再不买就买不起”担忧下提前集中入市。大量投机性行为,加上年轻家庭因为提前购房不得不增加借贷规模的做法,导致中国家庭部门债务规模迅猛扩张。

中国社科院此前发布的《中国住房发展报告(2017-2018)》显示,截至2016年底,中国居民购房抵押率升至50%,已经接近美国2007年次贷危机爆发前的水平。更为重要的是,苏宁金融研究院表示,美国居民部门债务率从20%提升到50%以上,用了接近40年时间,而中国只用了不到10年,中国居民部门杠杆率飙升速度之快可见一斑。

海通证券首席经济学家姜超说,后来导致全球性金融危机的2008年美国次贷危机,开始的直接表征就是美国低收入阶层大量举债买房。

每日经济新闻(微信号:nbdnews)此前就曾报道,去年5月,美联储发布的《2016年美国家庭经济状况报告》显示,美国居然有44%的成年人连400美元(约合人民币2700元)的应急款都拿不出来。

作为世界第一大国,美国人均收入并不低,但为什么将近一半的美国人连400美元都拿不出来,他们的钱都花到哪去了?每经小编(微信号:nbdnews)从一组数据中发现,美国家庭房屋自有率(即买房)和个人可支配收入存款率之间有着惊人的联系。

一般来说,当美国经济发展、个人收入增长时,存款则会增加,因为存款更加容易。但是,在上世纪90年代,美国人收入增长很快,但存款率却下降了超过5个百分点,下降幅度是20世纪后半叶最大的十年。而正是在90年代,按揭贷款买房开始兴盛起来。

▲1985年~2010年美国人可支配收入存款率走势(来源:圣路易斯联储)

▲1985年~2010年美国人可支配收入存款率走势(来源:圣路易斯联储)

美国家庭住房自有率从90年代开始增长,到了2005年左右达到顶峰。

▲1985年~2010年美国住房自有率走势(来源:圣路易斯联储)

▲1985年~2010年美国住房自有率走势(来源:圣路易斯联储)

美国《大西洋月刊》解释称,从上世纪90年代开始,大量美国人开始贷款买房,很多人放弃了70年代经济不景气时养成的存款习惯。到了1998年,除了最富有的10%的人口之外,其余人口的存款率变成了负数,这正是房贷上涨造成的结果。

有关研究表明,中国家庭在金融机构的负债以消费性贷款为主,约占居民负债的2/3,大约是经营性贷款的2倍。其中,在消费性贷款中,以住房贷款为主的中长期贷款占八成左右。

当然,中国居民部门负债率仍称不上高,远低于美国、日本等发达国家70%以上的水平,距离85%的债务阈值更是相去甚远。

这样看来,居民加杠杆似乎还有较大上升空间。然而,从债务收入比来看,事实恐怕不甚乐观。

▲图片来源:视觉中国

▲图片来源:视觉中国

据苏宁金融研究院表示,相较于居民杠杆率这样的宏观指标,债务收入比更能衡量一个家庭的负担程度和家庭债务风险。Wind数据显示,中国居民部门债务占居民可支配收入的比重,从2006年时的18.5%暴涨至2017年8月的77.1%。

中国家庭债务率只是统计了家庭部门从金融机构获取的信贷总额,而中国家庭还有不少包括向亲戚朋友借钱在内的民间借贷,存在大规模隐性债务。陈彦斌认为,这些隐性债务虽然不会带来系统性金融风险,但是会加重贷款人的债务压力。

陈彦斌和他的研究团队注意到,目前所采用的家庭债务/GDP(国内生产总值)的测算方式可能低估了中国家庭部门债务问题的严重性。以家庭债务/居民可支配收入的方式计算,当前中国家庭部门的债务率已接近美国家庭部门的债务率水平。而且,中国家庭部门的债务分布明显失衡,个别家庭的债务风险已经处于较为危险的水平。

这也说明,中国居民加杠杆的空间已经不多。

苏宁金融研究院分析称,从微观角度来看,过高的债务让无数年轻人有钱不敢花,即便他们收入再高,在巨额债务面前也是枉然。几年前的热播电视剧《蜗居》中,郭海萍的人生可谓是这一群体的真实写照:

每天一睁开眼,就有一串数字蹦出脑海:房贷六千,吃穿用度两千五,冉冉上幼儿园一千五,人情往来六百,交通费五百八,物业管理费三四百,手机电话费两百五,还有煤气水电费两百。也就是说,从我苏醒的第一个呼吸起,我每天要至少进账四百,至少……这就是我活在这个城市的成本。这些数字逼得我一天都不敢懈怠,根本来不及细想未来十年。”

从宏观角度来看,近年来中国居民杠杆率快速上升,且集中在房地产领域,难免会引发人们对次贷危机与房地产泡沫的担忧。

来源:每日经济新闻综合人民日报海外版、苏宁金融研究院、每经网、长江商报等

每经编辑:王嘉琦

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP